Il ruolo chiave delle bevande analcoliche fra produttori e realtà Horeca. La Sugar Tax è davvero necessaria?

Sono 87 le imprese italiane che producono soft drinks, bevande analcoliche; un comparto strategico del Food&Bevarage del nostro paese. Per come sono strutturati il comparto e il mercato, ci domandiamo ma la Sugar Tax è davvero necessaria in Italia?

Sono 87 le imprese italiane che producono soft drinks, bevande analcoliche; un comparto strategico del Food&Bevarage del nostro paese, di cui il 64% costituito da PMI, quasi 3 miliardi di euro di giro d’affari e un’occupazione totale di oltre 84.000 addetti.

Con l'emergenza Covid il settore, che ha sbocchi importanti nell'Horeca, è stato duramente colpito e ora l'introduzione della Sugar Tax prevista per il 1° gennaio 2022 (già lungamente rimandata) rischia di provocare nuovi effetti devastanti sull'intera filiera.

È stata Nomisma a mettere in rilievo i rischi e le opportunità del settore, in occasione del convegno “La filiera delle bevande alcoliche, rischi e opportunità”, organizzato da Assobibe – Confindustria in collaborazione con Confagricoltura che si è svolto a Cibus.

In particolare, gli effetti della Sugar Tax e le prospettive future per i soft drinks in Italia sono stati oggetto dell’approfondimento curato da Emanuele Di Faustino, Project Manager Nomisma, “Il settore bevande analcoliche in Italia nell’era post Covid – impatto e scenari evolutivi”. In questo articolo – ripercorrendo la presentazione Nomisma – analizzeremo i numeri più significativi del comparto e rifletteremo sull’impatto della pandemia e sugli effetti attesi nel prossimo futuro con l’entrata in vigore della Sugar Tax.

Il settore delle bevande analcoliche: una filiera integrata con un ruolo centrale degli approvvigionamenti made in Italy

Le 87 aziende produttrici di bevande analcoliche che operano in Italia intrattengono forti relazioni sia con gli attori posti a monte della filiera, ossia i fornitori di beni e servizi, sia con quelli a valle, cioè retailer, operatori dell’Horeca, intermediari e grossisti. Al loro interno un ruolo di primissimo piano è giocato dalle piccole e medie imprese (64% del totale) che sono fortemente collegate alla filiera nazionale e sono espressione soprattutto dei prodotti della tradizione italiana (chinotti, gassose, spume…). Il legame con il territorio è strategico e appare evidente dato l’ampio ricorso ad approvvigionamenti made in Italy (alimentari e non). Basti pensare che il 25% dello zucchero utilizzato dalle imprese di produzione è nazionale così come ben la metà degli agrumi e frutta è di origine italiana (in primis proveniente dal Sud). La quota di materie prime nazionali sul totale degli approvvigionamenti sale sensibilmente se ci si focalizza sul packaging e gli imballaggi (rispettivamente 70% per il PET e 90% per materiali come alluminio e vetro).

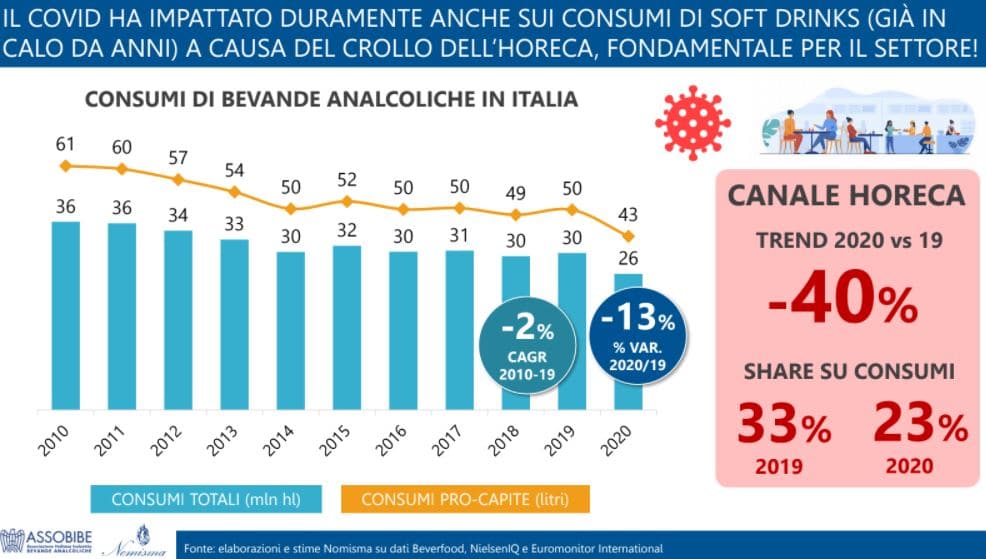

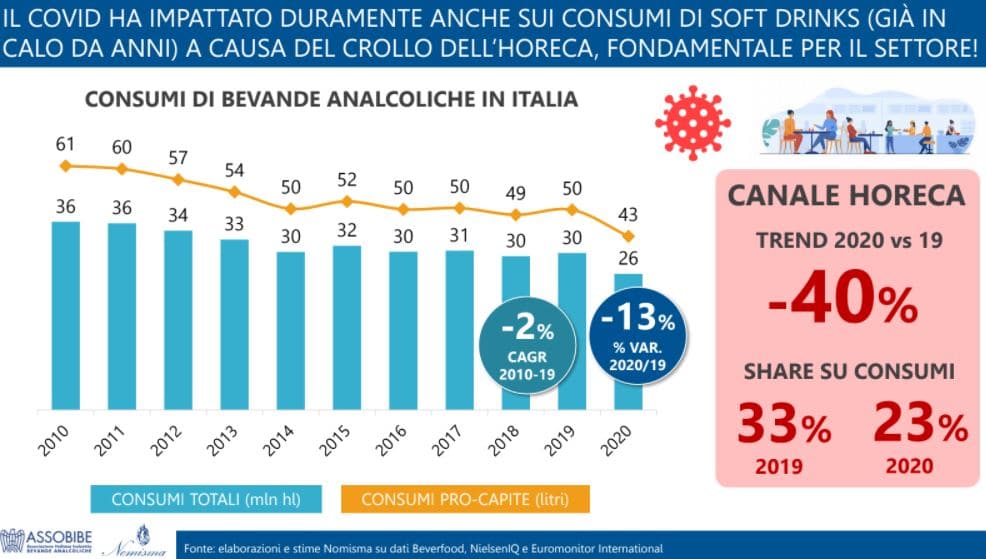

L’impatto del Covid sui consumi di soft drinks

L’emergenza pandemica scoppiata agli inizi del 2020, oltre a portare conseguenze devastanti a livello sanitario, ha avuto anche un impatto significativo in termini economici e di mercato: il PIL italiano nel 2020 si è contratto del 9% rispetto al 2019 così come la capacità di spesa delle famiglie. In parallelo i consumi alimentari hanno segnato un -12% rispetto al 2019, un trend legato principalmente alla chiusura e alle restrizioni che hanno interessato l’HORECA. A farne le spese è stato anche il mercato delle bevande analcoliche, che ha chiuso con un -13% fra 2019 e 2020. La riduzione è da ricondurre in primo luogo alle difficoltà del canale HORECA, essenziale per la salute della filiera, che ha chiuso il 2020 con un preoccupante -40%. Al contrario, anche per effetto della chiusura di bar e ristoranti, le vendite nella Grande Distribuzione si sono mostrate resilienti. A rendere il quadro dei consumi di soft drinks ancora più drammatico hanno contribuito la contrazione dei flussi turistici e il diffondersi di modalità di studio e lavoro da remoto (e dunque il venir meno delle pause pranzo).

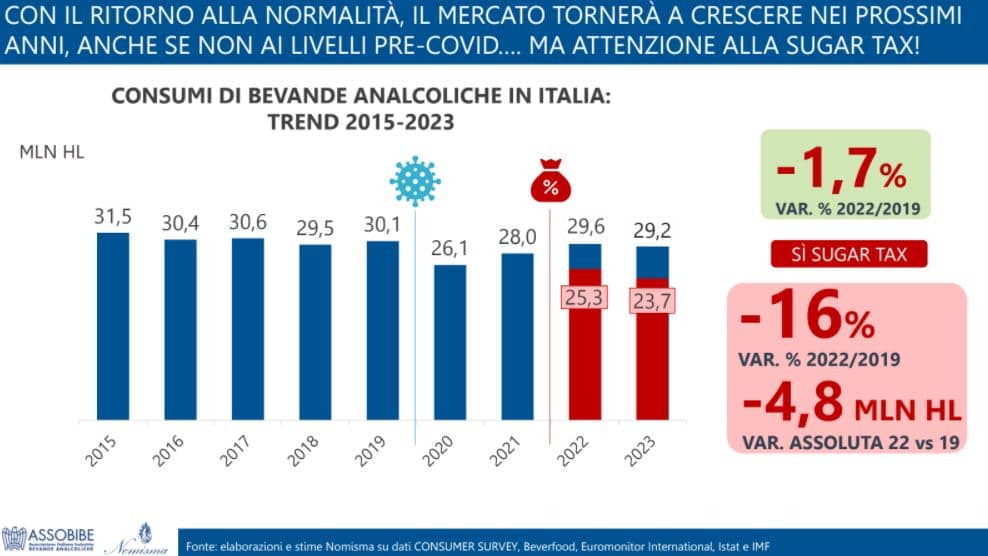

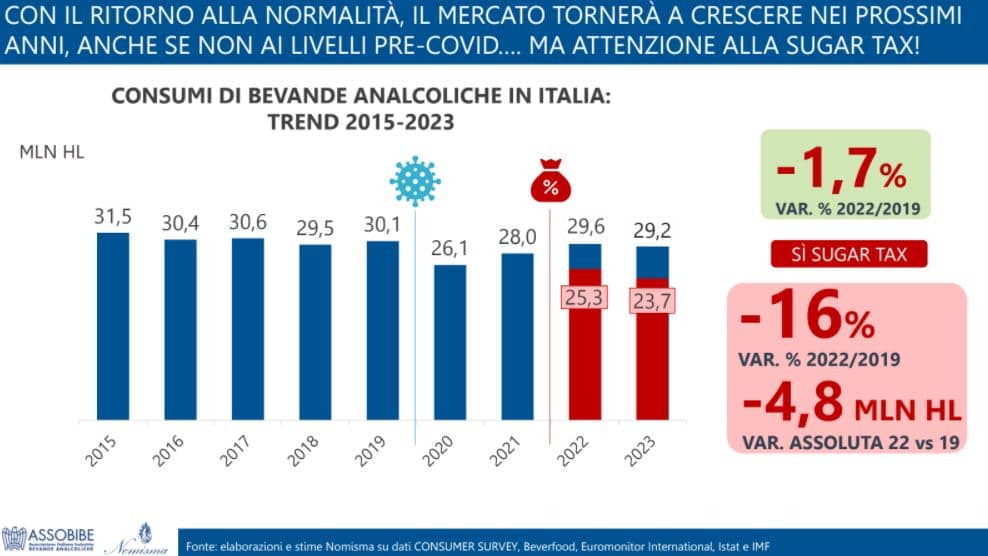

Con il ritorno alla normalità cosa accadrà sul mercato?

Se il 2020 ha segnato una sensibile contrazione dei consumi di bevande analcoliche – all’interno di un trend decennale che vedeva comunque diminuire sia il consumo pro-capite sia quello totale – con il ritorno alla normalità si stima che il mercato riprenderà a crescere nel triennio 2021-2023, pur senza raggiungere i livelli pre-COVID. Tuttavia il mercato dovrà fare i conti con la nuova tassa sulle bevande edulcorate: in Italia 1° gennaio 2022 entrerà in vigore la Sugar Tax, che si applica alle bibite analcoliche in acque aromatizzate e/o zuccherate e ai succhi di frutta per un ammontare di 10 centesimi al litro. Poiché i consumatori italiani sono particolarmente sensibili al fattore prezzo (i soft drinks si caratterizzano per un’elasticità della domanda del -2,6, cioè nel caso di un aumento del prezzo a scaffale del +1%, le quantità acquistate si riducono del 2,6%) e lo sono ancor di più da quando è scoppiata la pandemia, l’introduzione della Sugar Tax avrà un effetto sensibile sulle vendite. Se si ipotizza un parallelo incremento dei prezzi finali a scaffale di 10 cent/litro, le vendite di soft drinks nel retail segneranno un –17% in volume. L’incremento dei prezzi condurrà ad una riduzione dei consumi anche nel canale HORECA seppur di minore entità, essendo i prodotti venduti in bar e ristoranti caratterizzati da un prezzo medio decisamente superiore: in tal caso si stima un -9%. Nel complesso – con l’introduzione della Sugar Tax in Italia – il mercato nel 2022 si dovrebbe contrarre del 16% in volume rispetto al 2019. Tale provvedimento affosserebbe dunque la ripresa auspicata nel post-COVID: ma quale impatto economico, sociale e fiscale avrà la Sugar Tax sulla filiera italiana delle bevande analcoliche?

Gli effetti della Sugar Tax su imprese produttrici e filiera

Il crollo delle vendite a seguito della nuova imposta condurrà, innanzitutto, a una perdita di fatturato per le aziende produttrici (-6% nel 2022 rispetto al 2019), con ripercussioni negative anche sugli investimenti del settore (-12%). In particolare, a venire meno saranno soprattutto le spese dedicate ad impianti e macchinari, sostenibilità ed innovazioni, fondamentali per la crescita della competitività del settore. Anche l’acquisto di materie prime risentirà dell’impatto della Sugar Tax, con un decremento di 250 milioni di euro di approvvigionamenti nel 2022 rispetto al 2019: la contrazione delle attività delle imprese produttrici condurrà difatti ad un minore impiego di materie prime e dunque ridurrà gli acquisti di input produttivi. Visto l’ampio ricorso ad approvvigionamenti made in Italy, l’impatto sarà importante anche a livello territoriale (soprattutto per alcune regioni: ad esempio Sicilia e Calabria per quel che concerne gli acquisti di agrumi). Noi si esclude poi che alcune realtà – per ridurre i costi di produzione e dunque arginare le perdite – possano iniziare ad approvvigionarsi dall’estero a minor costi rispetto a quelli nazionali. La nuova imposta impatterà negativamente anche sull’occupazione: l’introduzione della Sugar Tax metterà a rischio 5.500 occupati all’interno dell’intera filiera (-6% rispetto al 2019), di cui circa 900 nella fasi a monte e 4.000 a valle.

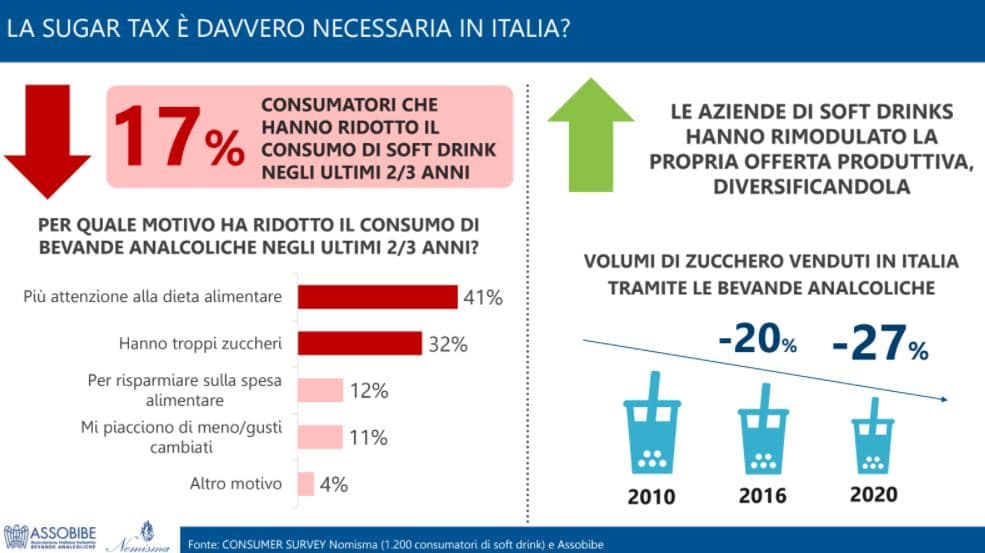

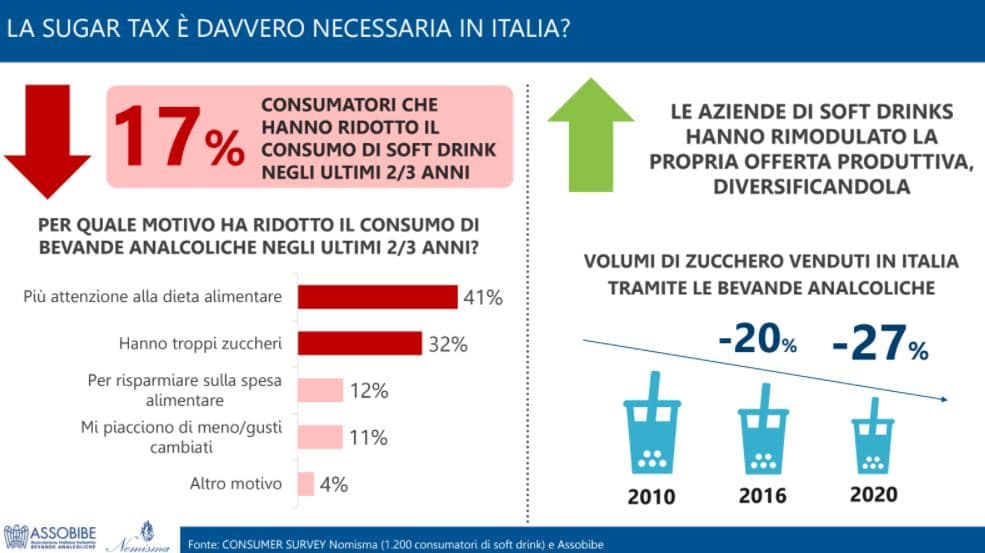

La Sugar Tax è davvero necessaria in Italia?

Lo studio realizzato da Nomisma introduce anche alcuni spunti di riflessione sulla necessità dell’adozione della Sugar Tax in Italia, Paese dove consumatori e produttori sembrano muoversi con sempre maggiore responsabilità rispetto a tali temi. Alla luce dello scopo per cui la tassa nasce (ossia ridurre i consumi di bevande edulcorate e tutelare la salute dei cittadini) sono infatti diversi gli elementi che evidenziano come la Sugar Tax non sia necessaria per il nostro Paese. Innanzitutto in Italia i consumi di soft drinks sono in calo da anni. Sulla base dei risultati dell’indagine realizzata da Nomisma su 1.200 consumatori di bevande analcoliche, quasi 2 consumatori su 10 negli ultimi 2-3 anni hanno ridotto l’acquisto di soft drinks e tra le motivazioni vi è proprio la maggiore attenzione alla dieta alimentare (41%) e la volontà di bere prodotti con meno zuccheri (32%). Allo stesso tempo, le aziende produttrici – consapevoli di tali dinamiche e per rispondere alle nuove esigenze dei consumatori – da anni stanno rimodulando e diversificando la propria offerta, riducendo l’utilizzo di zuccheri: -27% nel quadriennio 2016-2020. Tutto ciò in un mercato nazionale con dimensioni ben lontane dal resto dell’Europa: l’Italia è infatti tra i più bassi consumatori di bevande analcoliche, con 50 litri pro-capite, quasi la metà della media del continente (95 litri). In tale scenario anche la percezione degli italiani sulla Sugar Tax è tutt’altro che positiva: il 67% dei consumatori è “per nulla” o “poco” d’accordo con questo provvedimento. Inoltre per il 52% la nuova imposta non porterà ad una riduzione significativa dei consumi di soft drinks mentre per 3 su 4 non favorirà la riduzione dell’obesità tra i giovani.

Il caso di Messico e Regno Unito

Tale scetticismo sembra trovare conferma osservando due case history internazionali: Messico e Regno Unito, Paesi dove tassazioni simili non hanno avuto gli effetti sperati dai rispetti governi. In Messico – il Paese al mondo con il più alto tasso di obesità e il maggior consumo di bibite gassate (163 litri a persona) – l’entrata in vigore della tassa ha condotto nel primo anno ad un calo dei consumi delle bevande soggette a tassazione. Tuttavia, l’imposta non ha influito sul miglioramento delle condizioni di salute dei messicani, ossia l’obiettivo per il quale è stata introdotta: il tasso di obesità tra la popolazione ha continuato a crescere in maniera costante anche dopo la sua introduzione ed è proseguito l’aumento della popolazione affetta da diabete. In Europa, il Regno Unito è tra i Paesi con il più alto tasso di obesità e consumo pro-capite di soft drinks, un contesto dunque completamente differente da quello italiano. In tal caso, l’introduzione della Soft Drinks Industry Levy ha prodotto un gettito fiscale inferiore rispetto alle aspettative: l’ammontare riscosso nei primi due anni di applicazione dell’imposta è stato poco più della metà di quella originariamente stimato (240 milioni di sterline contro i 520 milioni auspicati). Una tendenza quest’ultima che potrà verificarsi anche in Italia: a causa dei minori consumi di bevande analcoliche a seguito della Sugar Tax si stima una riduzione del gettito derivante dall’IVA legata alle vendite di soft drinks di 154 milioni di euro.

Quali prospettive per i soft drink in Italia?

In conclusione, lo studio di Nomisma ha tracciato le prospettive del mercato dei soft drink in Italia per i prossimi anni. Vi sono innanzitutto dei fattori che influenzeranno positivamente i consumi e il mercato come il ritorno delle occasioni di socialità, la riapertura del canale HORECA e la ripresa del turismo. Non mancano tuttavia elementi negativi come l’incertezza dello scenario macro-economico, il timore di nuove ondate o varianti del Covid, l’aumento delle tasse (tra le quali la Sugar Tax) e il conseguente calo della propensione agli acquisti da parte dei consumatori. [contact-form-7 id="1103" title="Form Articoli"]

Compila il mio modulo online.