La situazione dell'agroalimentare italiano dopo un anno di guerra in Ucraina. L'analisi Ismea Mercati

A un anno dall'aggressione russa alle porte dell'Unione Europea, ISMEA ha pubblicato un bilancio dei mercati agroalimentari dopo gli scenari catastrofici avanzati a seguito del conflitto.

Vanno ridimensionandosi le spinte inflazionistiche dopo l'escalation degli scorsi mesi, alimentate dalla crisi energetica e dall'instabilità geopolitica innescata dal conflitto in Ucraina.

A un anno dall'aggressione russa alle porte dell'Unione Europea, ISMEA ha pubblicato un bilancio dei mercati agroalimentari dopo gli scenari catastrofici avanzati a seguito del conflitto. Il calo del prezzo del petrolio e del gas, la rivalutazione dell'euro sulla valuta americana nonché le politiche monetarie restrittive messe in atto dalla Federal Reserve e dalla Bce hanno contributo a frenare la corsa dell'inflazione.

Nel caso del frumento tenero, prezzi si sono attestati a febbraio 2023 sui 324,47 euro/t, ovvero il 17% in meno rispetto a inizio conflitto. A determinare la graduale flessione dei listini è stato soprattutto l'accordo che ha consentito il passaggio delle navi con produzione russa e ucraina attraverso il Mar Nero, in un contesto di raccolti mondiali su livelli record nel 2022 (796 milioni).Anche il mercato del mais, influenzato dalla guerra, con l'Ucraina terzo fornitore mondiale, ha registrato una flessione dei prezzi ( -19% a febbraio 2023 rispetto al record di 382,05 euro/t di marzo 2022), ma il calo della dell'offerta e delle scorte nel 2022 fanno prevedere quotazioni sostenute anche nei prossimi mesi. Con riferimento ai prodotti proteici a destinazione mangimistico-zootecnica, è da segnalare anche il calo dei prezzi della soia (-138% su marzo 2022).Per quanto riguarda gli scambi commerciali, l'invasione dell'Ucraina da parte della Russa, non ha portato i temuti sconvolgimenti e, se i flussi di prodotti di provenienza russa, ancorché limitati, hanno effettivamente fatto registrare un rallentamento sensibile, i flussi di provenienza ucraina hanno molto spesso evidenziato degli importanti segni più, grazie alla Black Sea Grains initiative prorogata però fino alla prossima metà di marzo.

Facendo un riferimento più generale alle diversificazioni degli approvvigionamenti per paese di provenienza dei principali prodotti trattati in questo documento, emerge che il calo complessivo delle importazioni di frumento duro (-25% sul 2021 corrispondente a -529 mila tonnellate nel 2022) è da imputare al Canada che, tuttavia, è stato più che compensato dalla crescita delle provenienze da Francia, Grecia e Kazakistan.

L’aumento delle richieste all’estero dell’olio greggio di girasole (+26% in volume) è stato soddisfatto da tutti i fornitori, Ucraina per prima, fatta eccezione della Bulgaria. Sono aumentate anche le importazioni di farine di estrazione dell’olio di girasole (+14% in volume) anche se in questo caso l’andamento è da ricondurre soprattutto a Ungheria, Slovenia, Moldavia e Bulgaria; invece, le provenienze da Ucraina e Russia sono risultate in netta contrazione.

Nel caso del frumento tenero, prezzi si sono attestati a febbraio 2023 sui 324,47 euro/t, ovvero il 17% in meno rispetto a inizio conflitto. A determinare la graduale flessione dei listini è stato soprattutto l'accordo che ha consentito il passaggio delle navi con produzione russa e ucraina attraverso il Mar Nero, in un contesto di raccolti mondiali su livelli record nel 2022 (796 milioni).Anche il mercato del mais, influenzato dalla guerra, con l'Ucraina terzo fornitore mondiale, ha registrato una flessione dei prezzi ( -19% a febbraio 2023 rispetto al record di 382,05 euro/t di marzo 2022), ma il calo della dell'offerta e delle scorte nel 2022 fanno prevedere quotazioni sostenute anche nei prossimi mesi. Con riferimento ai prodotti proteici a destinazione mangimistico-zootecnica, è da segnalare anche il calo dei prezzi della soia (-138% su marzo 2022).Per quanto riguarda gli scambi commerciali, l'invasione dell'Ucraina da parte della Russa, non ha portato i temuti sconvolgimenti e, se i flussi di prodotti di provenienza russa, ancorché limitati, hanno effettivamente fatto registrare un rallentamento sensibile, i flussi di provenienza ucraina hanno molto spesso evidenziato degli importanti segni più, grazie alla Black Sea Grains initiative prorogata però fino alla prossima metà di marzo.

Facendo un riferimento più generale alle diversificazioni degli approvvigionamenti per paese di provenienza dei principali prodotti trattati in questo documento, emerge che il calo complessivo delle importazioni di frumento duro (-25% sul 2021 corrispondente a -529 mila tonnellate nel 2022) è da imputare al Canada che, tuttavia, è stato più che compensato dalla crescita delle provenienze da Francia, Grecia e Kazakistan.

L’aumento delle richieste all’estero dell’olio greggio di girasole (+26% in volume) è stato soddisfatto da tutti i fornitori, Ucraina per prima, fatta eccezione della Bulgaria. Sono aumentate anche le importazioni di farine di estrazione dell’olio di girasole (+14% in volume) anche se in questo caso l’andamento è da ricondurre soprattutto a Ungheria, Slovenia, Moldavia e Bulgaria; invece, le provenienze da Ucraina e Russia sono risultate in netta contrazione.

Previsioni di crescita

Secondo le stime del Fondo Monetario Internazionale (World Economic Outlook, ottobre 2022) la crescita del PIL mondiale dovrebbe scendere al 2,7% nel 2023, tutto sommato non tanto meno del 3,2% del 2022 e dopo il 6% registrato nel 2021. Peggiore lo scenario 2023 per l’UE, che le previsioni autunnali della Commissione (European Economic Forecast, autunno 2022) vedono in crescita solo dello 0,3% dopo una stima di +3,3% per il 2022. L’inflazione nell’UE ha raggiunto il valore record del 9,3% nel 2022, e si prevede che rimarrà sopra il 7% nel 2023. Anche per l’Italia si prevede una crescita del PIL dello 0,3% per il 2023, dopo una stima di crescita del 3,8% per il 2022, superiore alla media UE, che porterà il PIL reale a un livello superiore rispetto a quello del 2019. In Italia l’inflazione acquisita per il 2022 è pari all’8,7%, mentre quella prevista per il 2023 è pari al 6,6%.I mercati agroalimentari internazionali

I listini delle commodity agricole, misurati dall'indice FAO, dopo gli aumenti di inizio anno imputabili a fattori diversi (scarsità di offerta per alcuni prodotti agricoli e aumenti dei costi logistici) e ulteriormente gravati nel corso del 2022 delle conseguenze del conflitto tra Russia e Ucraina, nella seconda metà dell'anno hanno cominciato a ridursi. Nel mese di gennaio 2023 l'indice complessivo continua a segnalare riduzioni dei prezzi delle commodity e, in particolare, continuano a calare le quotazioni degli oli vegetali rispetto al mese precedente (con -24% rispetto a gennaio 2022), mentre i cereali si assestano a gennaio sullo stesso livello di fine anno, con l'indice che si mantiene superiore solo del 5% rispetto a gennaio del 2022. Sui mercati agricoli nazionali, dopo le fiammate dei listini che hanno contraddistinto gran parte del 2022 si rilevano i primi segnali di normalizzazione degli scambi. Alla terza settimana di febbraio, i prezzi rilevati in Italia sulle principali piazze di contrattazione hanno evidenziato una tendenza flessiva. In particolare, il prezzo del frumento duro si è attestato a 414,53 euro/t, in calo del 16,5% rispetto marzo 2022 mantenendosi, tuttavia, più elevato del 16% rispetto al prezzo medio del 2021. Sulle dinamiche del grano duro, rispetto alle quali il conflitto ancora in corso non ha alcuna connessione diretta come più volte ribadito, ha influito il recupero della produzione canadese (+79% a 5,4 milioni di tonnellate nel 2022), dopo il dimezzamento subito nel 2021.

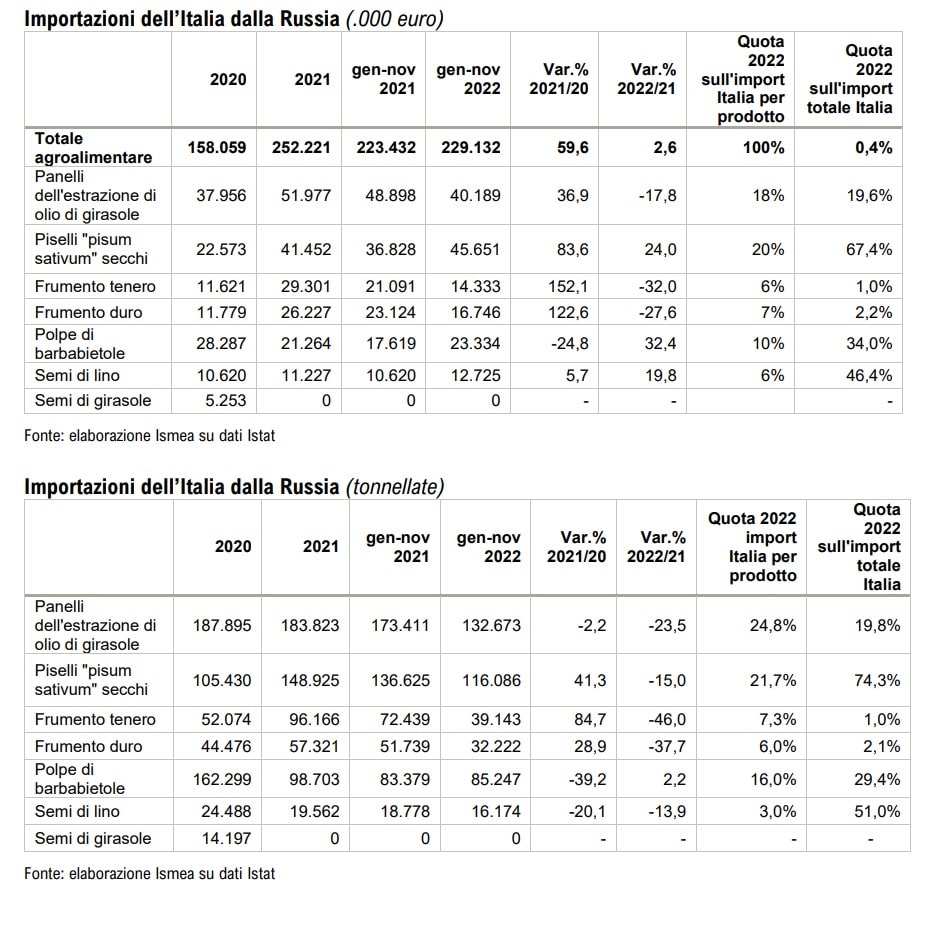

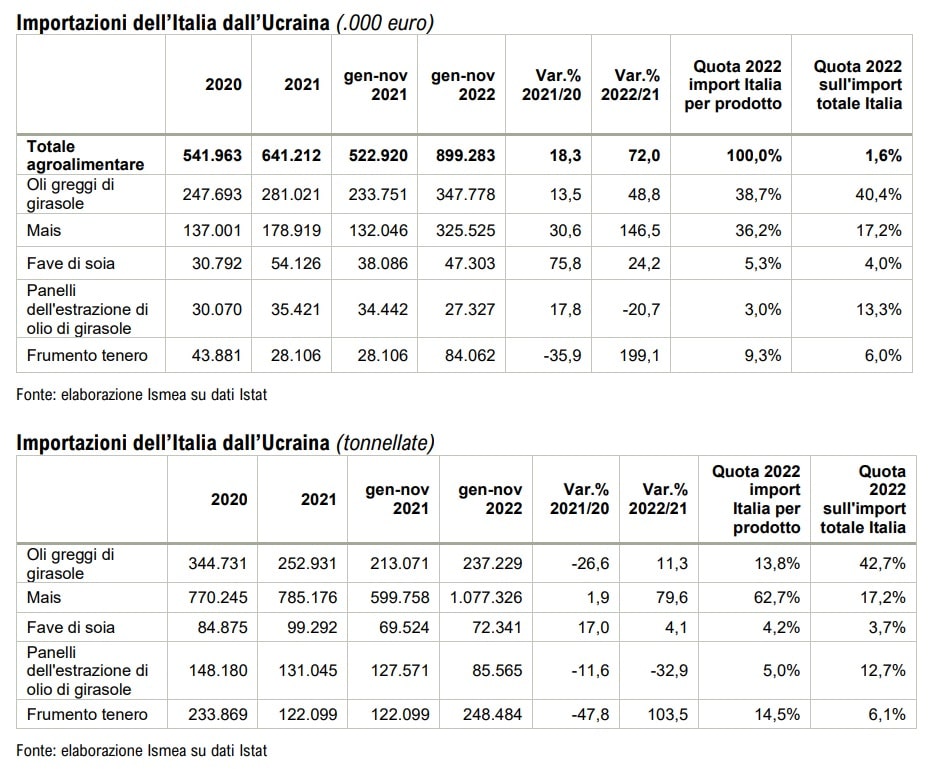

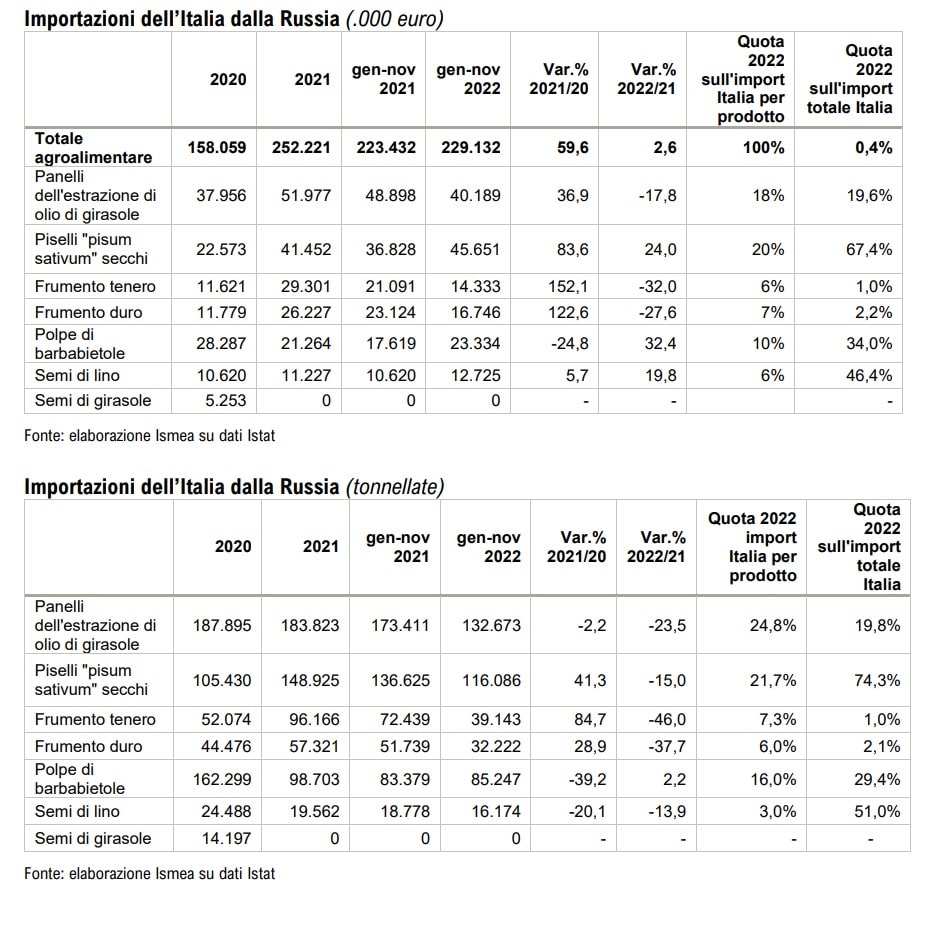

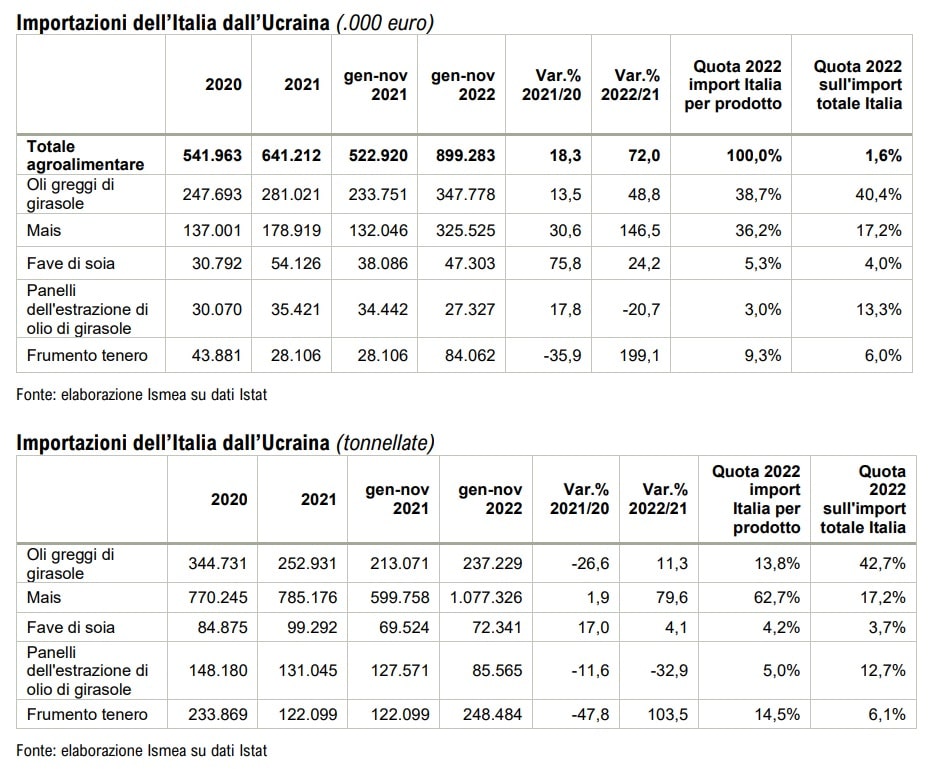

Nel caso del frumento tenero, prezzi si sono attestati a febbraio 2023 sui 324,47 euro/t, ovvero il 17% in meno rispetto a inizio conflitto. A determinare la graduale flessione dei listini è stato soprattutto l'accordo che ha consentito il passaggio delle navi con produzione russa e ucraina attraverso il Mar Nero, in un contesto di raccolti mondiali su livelli record nel 2022 (796 milioni).Anche il mercato del mais, influenzato dalla guerra, con l'Ucraina terzo fornitore mondiale, ha registrato una flessione dei prezzi ( -19% a febbraio 2023 rispetto al record di 382,05 euro/t di marzo 2022), ma il calo della dell'offerta e delle scorte nel 2022 fanno prevedere quotazioni sostenute anche nei prossimi mesi. Con riferimento ai prodotti proteici a destinazione mangimistico-zootecnica, è da segnalare anche il calo dei prezzi della soia (-138% su marzo 2022).Per quanto riguarda gli scambi commerciali, l'invasione dell'Ucraina da parte della Russa, non ha portato i temuti sconvolgimenti e, se i flussi di prodotti di provenienza russa, ancorché limitati, hanno effettivamente fatto registrare un rallentamento sensibile, i flussi di provenienza ucraina hanno molto spesso evidenziato degli importanti segni più, grazie alla Black Sea Grains initiative prorogata però fino alla prossima metà di marzo.

Facendo un riferimento più generale alle diversificazioni degli approvvigionamenti per paese di provenienza dei principali prodotti trattati in questo documento, emerge che il calo complessivo delle importazioni di frumento duro (-25% sul 2021 corrispondente a -529 mila tonnellate nel 2022) è da imputare al Canada che, tuttavia, è stato più che compensato dalla crescita delle provenienze da Francia, Grecia e Kazakistan.

L’aumento delle richieste all’estero dell’olio greggio di girasole (+26% in volume) è stato soddisfatto da tutti i fornitori, Ucraina per prima, fatta eccezione della Bulgaria. Sono aumentate anche le importazioni di farine di estrazione dell’olio di girasole (+14% in volume) anche se in questo caso l’andamento è da ricondurre soprattutto a Ungheria, Slovenia, Moldavia e Bulgaria; invece, le provenienze da Ucraina e Russia sono risultate in netta contrazione.

Nel caso del frumento tenero, prezzi si sono attestati a febbraio 2023 sui 324,47 euro/t, ovvero il 17% in meno rispetto a inizio conflitto. A determinare la graduale flessione dei listini è stato soprattutto l'accordo che ha consentito il passaggio delle navi con produzione russa e ucraina attraverso il Mar Nero, in un contesto di raccolti mondiali su livelli record nel 2022 (796 milioni).Anche il mercato del mais, influenzato dalla guerra, con l'Ucraina terzo fornitore mondiale, ha registrato una flessione dei prezzi ( -19% a febbraio 2023 rispetto al record di 382,05 euro/t di marzo 2022), ma il calo della dell'offerta e delle scorte nel 2022 fanno prevedere quotazioni sostenute anche nei prossimi mesi. Con riferimento ai prodotti proteici a destinazione mangimistico-zootecnica, è da segnalare anche il calo dei prezzi della soia (-138% su marzo 2022).Per quanto riguarda gli scambi commerciali, l'invasione dell'Ucraina da parte della Russa, non ha portato i temuti sconvolgimenti e, se i flussi di prodotti di provenienza russa, ancorché limitati, hanno effettivamente fatto registrare un rallentamento sensibile, i flussi di provenienza ucraina hanno molto spesso evidenziato degli importanti segni più, grazie alla Black Sea Grains initiative prorogata però fino alla prossima metà di marzo.

Facendo un riferimento più generale alle diversificazioni degli approvvigionamenti per paese di provenienza dei principali prodotti trattati in questo documento, emerge che il calo complessivo delle importazioni di frumento duro (-25% sul 2021 corrispondente a -529 mila tonnellate nel 2022) è da imputare al Canada che, tuttavia, è stato più che compensato dalla crescita delle provenienze da Francia, Grecia e Kazakistan.

L’aumento delle richieste all’estero dell’olio greggio di girasole (+26% in volume) è stato soddisfatto da tutti i fornitori, Ucraina per prima, fatta eccezione della Bulgaria. Sono aumentate anche le importazioni di farine di estrazione dell’olio di girasole (+14% in volume) anche se in questo caso l’andamento è da ricondurre soprattutto a Ungheria, Slovenia, Moldavia e Bulgaria; invece, le provenienze da Ucraina e Russia sono risultate in netta contrazione.

Compila il mio modulo online.