Il conflitto in Ucraina e l'economia italiana. Il rapporto di previsione di Confindustria

Sulla base dei dati attuali delle materie prime e dei consumi, Confindustria delinea dei report previsionali per l'economia italiana, dagli scenari più rosei a quelli più avversi. Domina su tutto l'incertezza.

[mp3j track="https://horecanews.it/wp-content/uploads/2022/04/Il-conflitto-in-Ucraina-e-leconomia-italiana.-Il-rapporto-di-previsione-di-Confindustria-PARTE-1.mp3" Title="Ascolta la notizia in formato audio. Parte 1"]

[mp3j track="https://horecanews.it/wp-content/uploads/2022/04/Il-conflitto-in-Ucraina-e-leconomia-italiana.-Il-rapporto-di-previsione-di-Confindustria-PARTE-2.mp3" Title="Ascolta la notizia in formato audio. Parte 2"]

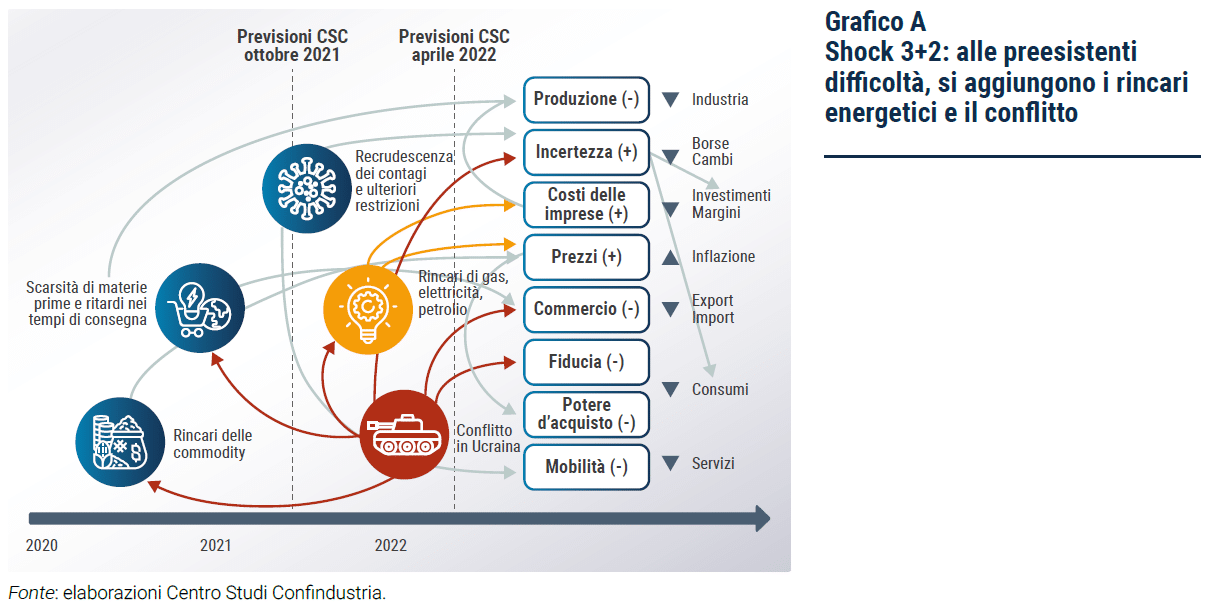

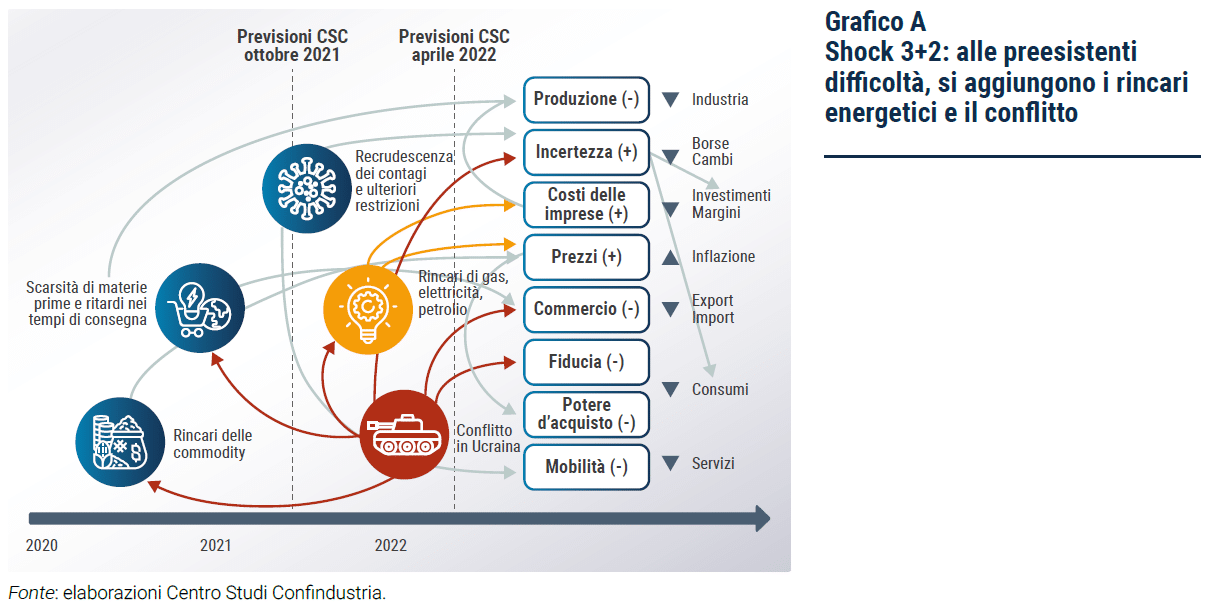

Lo scenario globale è dominato dalle estreme tensioni e incertezze generate dall’invasione russa in Ucraina. L’impatto sull’attività economica agisce come uno shock di offerta profondo, al momento difficilmente quantificabile, perché il quadro è in continua evoluzione.

Così si apre il focus realizzato da Confindustria, che nell'analizzare l'andamento delle aziende e dell'economia italiana, prova ad offrire possibili scenari futuri.

Gli effetti della crisi a livello globale sono fortemente diseguali tra aree e settori, in base alla vicinanza al conflitto, alle dipendenze da petrolio, gas e altre commodity e, in generale, alle connessioni produttive e finanziarie con i paesi direttamente coinvolti nella guerra. Gli impatti dello shock bellico sull’attività produttiva, diretti e indiretti, già osservabili o attesi, sono molteplici.

Al riguardo, è stata condotta una quick survey sulle imprese associate a Confindustria, da cui emergono prime importanti evidenze di conseguenze pervasive sul tessuto produttivo italiano.

Un altro impatto della guerra deriva da sanzioni e contro-sanzioni. L’impatto diretto delle sanzioni alla Russia, sull’export italiano, è complessivamente modesto. Il blocco riguarda 686 milioni di euro di vendite in Russia, pari all’8,9% dell’export italiano nel paese, che a sua volta rappresenta l’1,5% del totale dell’export italiano.

In questo quadro, anche gli effetti positivi derivanti dall’implementazione del Piano Nazionale di Ripresa e Resilienza (PNRR) sono a rischio, perché alcuni degli investimenti previsti potrebbero essere di difficile realizzazione ai prezzi attuali.

Un altro impatto della guerra deriva da sanzioni e contro-sanzioni. L’impatto diretto delle sanzioni alla Russia, sull’export italiano, è complessivamente modesto. Il blocco riguarda 686 milioni di euro di vendite in Russia, pari all’8,9% dell’export italiano nel paese, che a sua volta rappresenta l’1,5% del totale dell’export italiano.

In questo quadro, anche gli effetti positivi derivanti dall’implementazione del Piano Nazionale di Ripresa e Resilienza (PNRR) sono a rischio, perché alcuni degli investimenti previsti potrebbero essere di difficile realizzazione ai prezzi attuali.

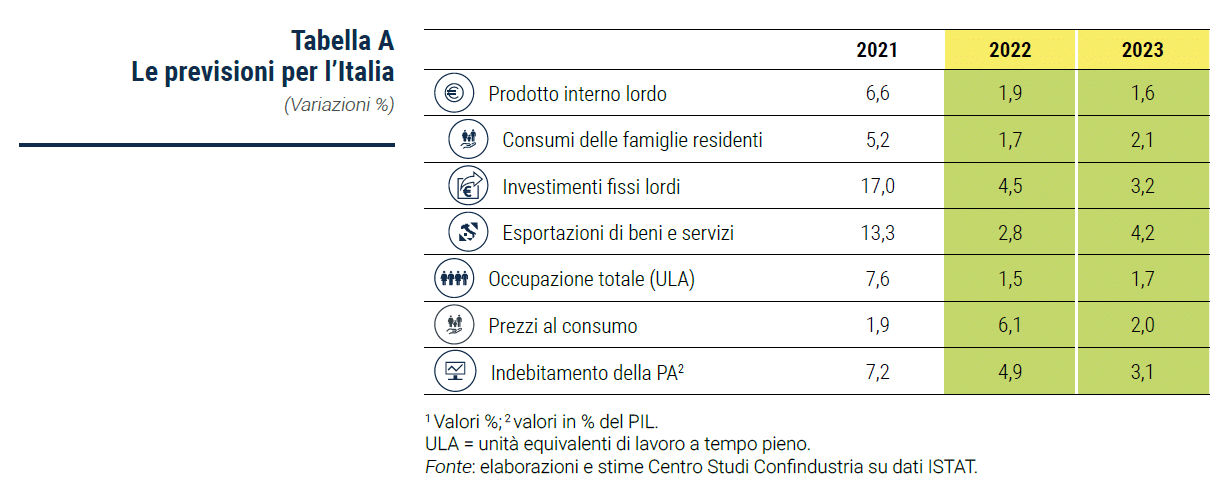

La variazione positiva nel 2022, peraltro, è interamente dovuta a quella già “acquisita” a fine 2021 (+2,3%) grazie all’ottimo rimbalzo dell’anno scorso: nei primi due trimestri, infatti, l’economia italiana entrerebbe in una “recessione tecnica”, seppur di dimensioni limitate, non pienamente compensata dalla ripresa attesa nella seconda metà dell’anno.

A ciò farebbe seguito una crescita di +1,6% nel 2023, grazie a un profilo del PIL interamente crescente nel corso dell’anno. In questo scenario peggiorato, il ritorno dell’Italia ai livelli pre-pandemia slitta dal secondo trimestre di quest’anno al primo del prossimo.

La variazione positiva nel 2022, peraltro, è interamente dovuta a quella già “acquisita” a fine 2021 (+2,3%) grazie all’ottimo rimbalzo dell’anno scorso: nei primi due trimestri, infatti, l’economia italiana entrerebbe in una “recessione tecnica”, seppur di dimensioni limitate, non pienamente compensata dalla ripresa attesa nella seconda metà dell’anno.

A ciò farebbe seguito una crescita di +1,6% nel 2023, grazie a un profilo del PIL interamente crescente nel corso dell’anno. In questo scenario peggiorato, il ritorno dell’Italia ai livelli pre-pandemia slitta dal secondo trimestre di quest’anno al primo del prossimo.

L’inflazione in Italia resterà sugli alti valori attuali per gran parte del 2022 e in media si assesterà al +6,1%, con una revisione al rialzo di +4,7 punti dallo scenario di ottobre. Nel 2023, invece, è attesa una discesa al +2,0%, per il ribaltarsi delle due traiettorie attualmente in atto: è atteso un aumento significativo dell’inflazione di fondo anche in Italia, con un ampio ritardo, grazie al recupero del PIL; e l’esaurirsi graduale dell’impatto del rincaro di petrolio e gas sulla variazione dei prezzi al consumo energetici calcolata sui 12 mesi, anche se i livelli delle quotazioni caleranno di poco e resteranno molto alti come ipotizzato. La dinamica salariale, seppur in rialzo, non è prevista esercitare eccessive pressioni inflazionistiche.

L’inflazione in Italia resterà sugli alti valori attuali per gran parte del 2022 e in media si assesterà al +6,1%, con una revisione al rialzo di +4,7 punti dallo scenario di ottobre. Nel 2023, invece, è attesa una discesa al +2,0%, per il ribaltarsi delle due traiettorie attualmente in atto: è atteso un aumento significativo dell’inflazione di fondo anche in Italia, con un ampio ritardo, grazie al recupero del PIL; e l’esaurirsi graduale dell’impatto del rincaro di petrolio e gas sulla variazione dei prezzi al consumo energetici calcolata sui 12 mesi, anche se i livelli delle quotazioni caleranno di poco e resteranno molto alti come ipotizzato. La dinamica salariale, seppur in rialzo, non è prevista esercitare eccessive pressioni inflazionistiche.

Le esportazioni italiane di beni, previste in accelerazione nel 2023 riusciranno, comunque, nel biennio, a mantenersi in linea con il commercio mondiale. Il quale è atteso crescere di appena il 2,0% nel 2022, rivisto al ribasso di 2,5 punti rispetto al rapporto CSC di autunno, per poi rafforzarsi nel 2023.

Inoltre, l’export di servizi resta debole, a causa delle perdite registrate nei settori dei viaggi e dei trasporti. Le prospettive sono diventate più incerte, a causa del perdurare della pandemia e ora anche dei possibili effetti negativi del conflitto in Ucraina sul turismo internazionale a lungo raggio.

Le esportazioni italiane di beni, previste in accelerazione nel 2023 riusciranno, comunque, nel biennio, a mantenersi in linea con il commercio mondiale. Il quale è atteso crescere di appena il 2,0% nel 2022, rivisto al ribasso di 2,5 punti rispetto al rapporto CSC di autunno, per poi rafforzarsi nel 2023.

Inoltre, l’export di servizi resta debole, a causa delle perdite registrate nei settori dei viaggi e dei trasporti. Le prospettive sono diventate più incerte, a causa del perdurare della pandemia e ora anche dei possibili effetti negativi del conflitto in Ucraina sul turismo internazionale a lungo raggio.

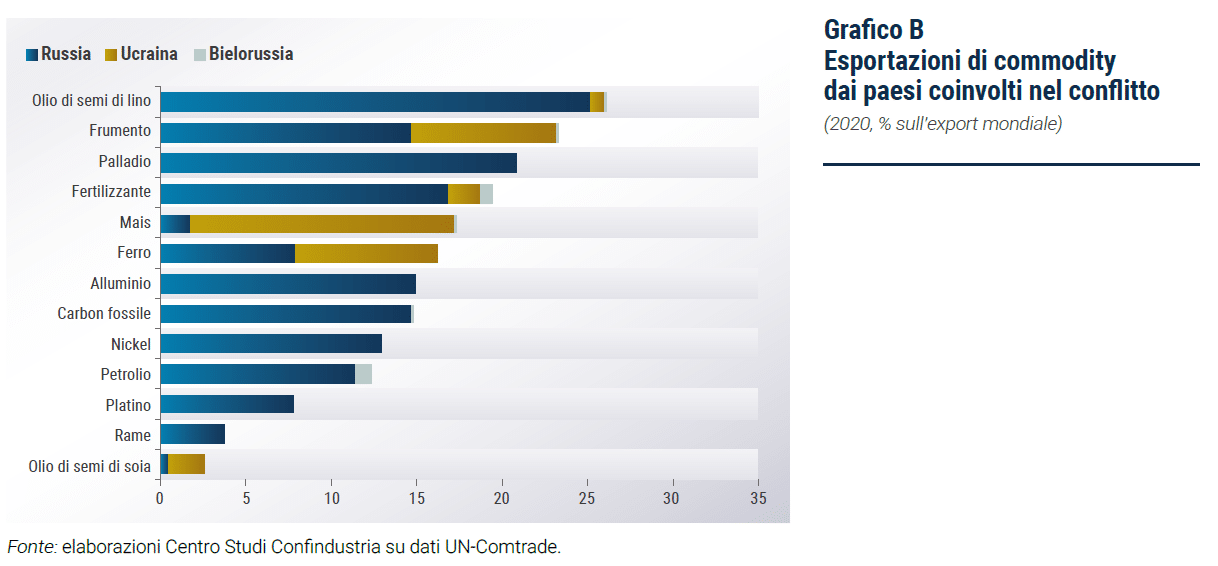

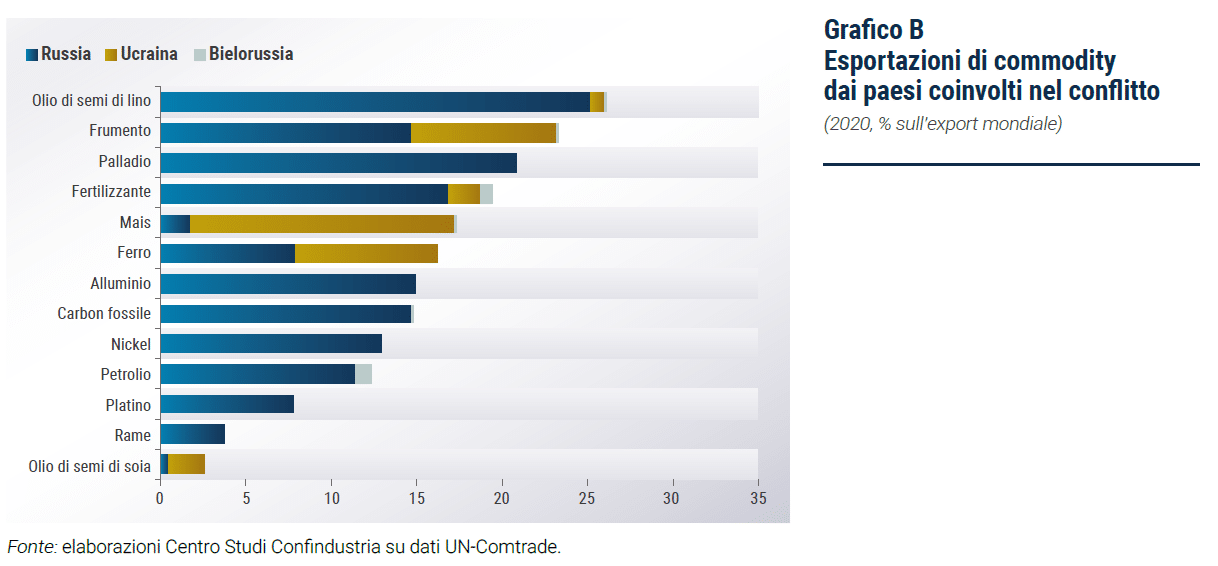

La principale deriva dall’ulteriore aumento dei prezzi energetici, agricoli e dei metalli

L’inasprimento delle tensioni sui mercati di queste commodity è dipeso dal fatto che Russia, Ucraina e Bielorussia ne sono tra i principali fornitori mondiali. Due esempi: la Russia nel 2020-21 ha esportato 38 milioni di tonnellate di grano, pari al 14,8% del totale mondiale ed è il 7° produttore al mondo di rame, con una quota pari al 3,8% del totale. Nel caso del gas, i mercati prezzano l’incertezza sugli approvvigionamenti in Europa, vista l’elevata dipendenza del continente dall’import russo di questa fonte. Per l’Italia, il gas russo copre il 38% del consumo. In Italia, i rincari di petrolio, gas, carbone, stanno facendo crescere i costi delle imprese, mentre il potere d'acquisto delle famiglie diminuisce. Da un’analisi svolta con l’utilizzo delle tavole input-output, l’incidenza dei costi dell’energia sul totale dei costi di produzione (a parità delle voci di costo non energetiche) aumenterebbe del 77% per il totale dell’economia italiana, passando dal 4,6% nel periodo pre-pandemico (media 2018-19) all’8,2% nel 2022. In euro, questo impatto si tradurrebbe in una crescita della bolletta energetica italiana di 5,7 miliardi su base mensile. Le imprese hanno finora in gran parte assorbito nei propri margini, fino ad annullarli in alcuni casi, questi aumenti dei costi, invece di scaricarli sulle fasi successive della produzione. I margini erosi spiegano perché l’inflazione core in Italia è bassa, molto più che altrove. L’unico aspetto positivo è che questo andamento di prezzi e margini ha salvaguardato la competitività delle imprese italiane rispetto a quelle di altri paesi, ma non è sostenibile. Per questo diverse imprese stanno riducendo o fermando la produzione, o prevedono di farlo nei prossimi mesi. D’altra parte, i rincari dei prezzi energetici (+52,9% annuo a marzo) comprimono il potere d’acquisto delle famiglie e ciò influirà sull’ampiezza e il ritmo di crescita dei consumi, il cui recupero è stato prima ostacolato dall’aumento dei contagi e ora anche dalla maggiore incertezza che influenza la fiducia, che a marzo è crollata. Famiglie e imprese, infatti, saranno indotte a rivedere cautamente le proprie decisioni di consumo e di investimento. La guerra sta amplificando le difficoltà nel reperimento di materie prime e materiali, in particolare per quelli che provengono dai tre paesi coinvolti. Un altro impatto della guerra deriva da sanzioni e contro-sanzioni. L’impatto diretto delle sanzioni alla Russia, sull’export italiano, è complessivamente modesto. Il blocco riguarda 686 milioni di euro di vendite in Russia, pari all’8,9% dell’export italiano nel paese, che a sua volta rappresenta l’1,5% del totale dell’export italiano.

In questo quadro, anche gli effetti positivi derivanti dall’implementazione del Piano Nazionale di Ripresa e Resilienza (PNRR) sono a rischio, perché alcuni degli investimenti previsti potrebbero essere di difficile realizzazione ai prezzi attuali.

Un altro impatto della guerra deriva da sanzioni e contro-sanzioni. L’impatto diretto delle sanzioni alla Russia, sull’export italiano, è complessivamente modesto. Il blocco riguarda 686 milioni di euro di vendite in Russia, pari all’8,9% dell’export italiano nel paese, che a sua volta rappresenta l’1,5% del totale dell’export italiano.

In questo quadro, anche gli effetti positivi derivanti dall’implementazione del Piano Nazionale di Ripresa e Resilienza (PNRR) sono a rischio, perché alcuni degli investimenti previsti potrebbero essere di difficile realizzazione ai prezzi attuali.

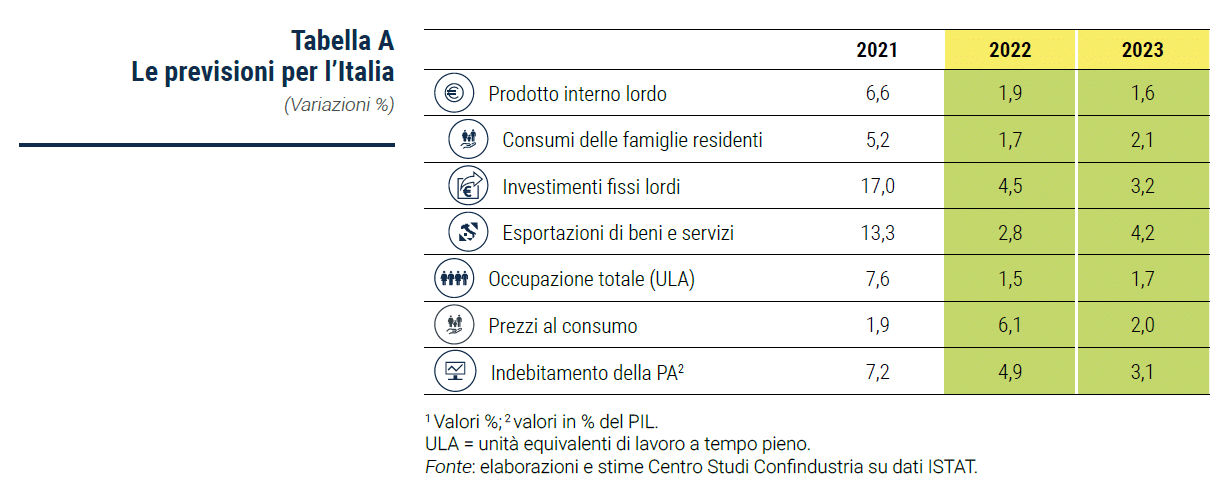

Ipotesi di base e previsione del Centro Studi Confindustria

Rispetto al quadro esposto, è difficile prevedere la dinamica dell’economia italiana poiché le diverse variabili chiave sono in continua evoluzione. La durata della guerra è una variabile cruciale. Tuttavia, anche una soluzione ravvicinata del conflitto avrebbe l’effetto di attenuare ma non azzerare gli impatti. Lo scenario di previsione, molto più delle altre volte, è quindi ancorato ad una serie di ipotesi: si è assunto che da luglio prossimo finisca la guerra o comunque si comincino a ridurre l’incertezza e le tensioni, in particolare sui prezzi di gas e petrolio che scenderanno, pur rimanendo al di sopra dei livelli di inizio 2021; ogni ipotesi di razionamento dell’energia per il settore produttivo è esclusa ma ovviamente avrebbe impatti molto negativi; infine, si è assunto che la diffusione del Covid rimanga contenuta in maniera efficace e abbia impatti via via decrescenti e che, nonostante il quadro peggiorato, l’Italia riesca a centrare gli obiettivi del PNRR nei tempi previsti, eventualmente rivedendo alcuni progetti che potrebbero non essere più realizzabili. In questo scenario deteriorato, l’andamento del PIL italiano nel 2022 risulta molto meno favorevole di quanto precedentemente stimato (Tabella A): quest’anno si registrerebbe un incremento del +1,9%, con un’ampia revisione al ribasso (-2,2 punti) rispetto allo scenario delineato lo scorso ottobre, prima dei nuovi shock, quando tutti i previsori erano concordi su un +4,0%. La variazione positiva nel 2022, peraltro, è interamente dovuta a quella già “acquisita” a fine 2021 (+2,3%) grazie all’ottimo rimbalzo dell’anno scorso: nei primi due trimestri, infatti, l’economia italiana entrerebbe in una “recessione tecnica”, seppur di dimensioni limitate, non pienamente compensata dalla ripresa attesa nella seconda metà dell’anno.

A ciò farebbe seguito una crescita di +1,6% nel 2023, grazie a un profilo del PIL interamente crescente nel corso dell’anno. In questo scenario peggiorato, il ritorno dell’Italia ai livelli pre-pandemia slitta dal secondo trimestre di quest’anno al primo del prossimo.

La variazione positiva nel 2022, peraltro, è interamente dovuta a quella già “acquisita” a fine 2021 (+2,3%) grazie all’ottimo rimbalzo dell’anno scorso: nei primi due trimestri, infatti, l’economia italiana entrerebbe in una “recessione tecnica”, seppur di dimensioni limitate, non pienamente compensata dalla ripresa attesa nella seconda metà dell’anno.

A ciò farebbe seguito una crescita di +1,6% nel 2023, grazie a un profilo del PIL interamente crescente nel corso dell’anno. In questo scenario peggiorato, il ritorno dell’Italia ai livelli pre-pandemia slitta dal secondo trimestre di quest’anno al primo del prossimo.

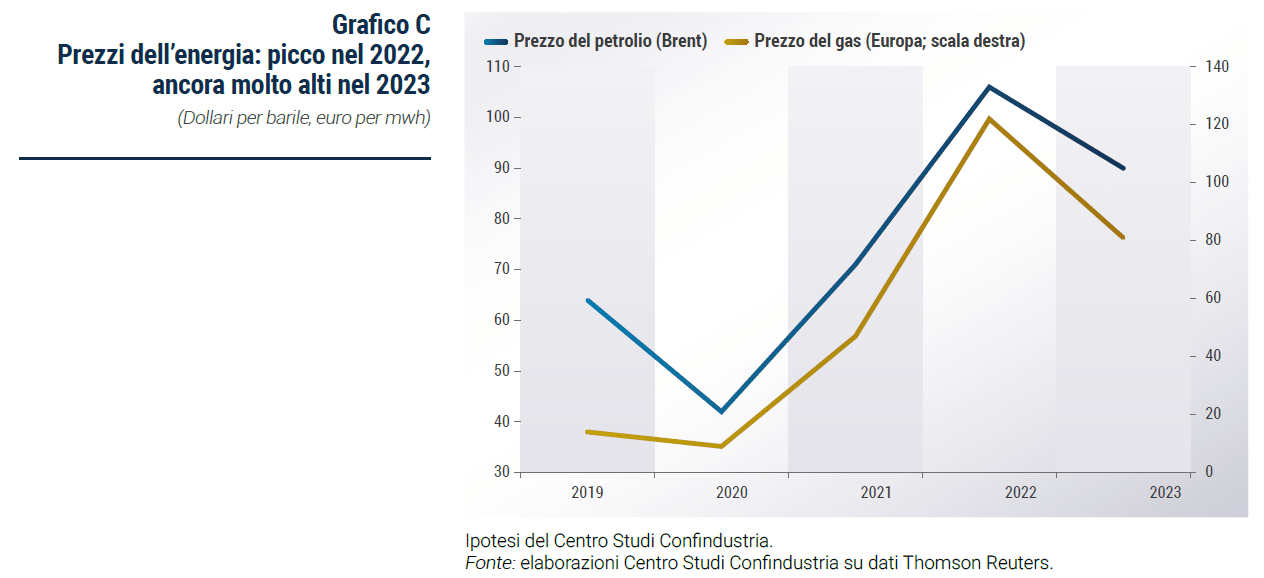

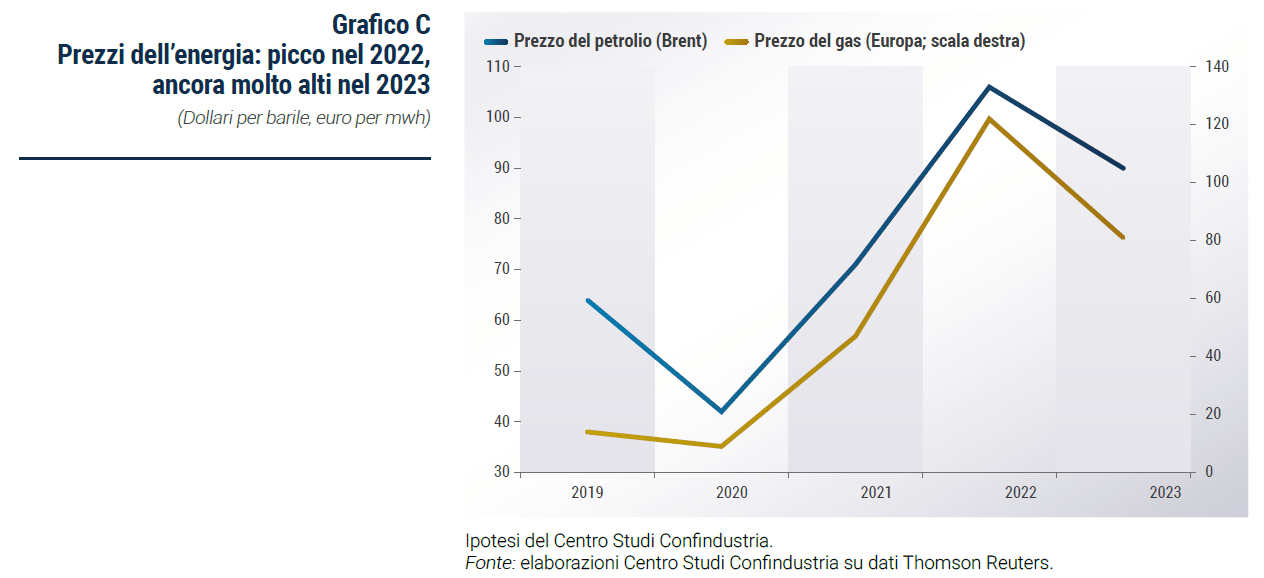

Petrolio e gas fra il 2022 e il 2023

Come detto, lo scenario di previsione, basato sui prezzi futures, ipotizza il permanere del prezzo del petrolio sugli elevati valori post-invasione (114 dollari in media dal 24 febbraio) fino a giugno 2022. A ciò seguirebbe una flessione molto parziale, che proseguirebbe nel 2023 arrivando a fine anno a 85 dollari, un valore piuttosto alto rispetto a quello “di equilibrio” (60-70 dollari). In questo scenario, il Brent si attesterebbe in media a 106 dollari nel 2022 (da 71 del 2021) e a 90 nel 2023 (-15%). Per il prezzo del gas si ipotizza un profilo simile: prezzi fermi agli alti livelli registrati in media nel primo mese di guerra (136 euro per mwh) fino a metà 2022; poi un lento e parziale calo, portandosi su livelli ancora molto elevati a fine 2023 (75 euro). Con queste ipotesi, il gas europeo si assesterebbe a 122 euro nel 2022 (da 47 nel 2021) e a 81 nel 2023 (-33%; Grafico C). L’inflazione in Italia resterà sugli alti valori attuali per gran parte del 2022 e in media si assesterà al +6,1%, con una revisione al rialzo di +4,7 punti dallo scenario di ottobre. Nel 2023, invece, è attesa una discesa al +2,0%, per il ribaltarsi delle due traiettorie attualmente in atto: è atteso un aumento significativo dell’inflazione di fondo anche in Italia, con un ampio ritardo, grazie al recupero del PIL; e l’esaurirsi graduale dell’impatto del rincaro di petrolio e gas sulla variazione dei prezzi al consumo energetici calcolata sui 12 mesi, anche se i livelli delle quotazioni caleranno di poco e resteranno molto alti come ipotizzato. La dinamica salariale, seppur in rialzo, non è prevista esercitare eccessive pressioni inflazionistiche.

L’inflazione in Italia resterà sugli alti valori attuali per gran parte del 2022 e in media si assesterà al +6,1%, con una revisione al rialzo di +4,7 punti dallo scenario di ottobre. Nel 2023, invece, è attesa una discesa al +2,0%, per il ribaltarsi delle due traiettorie attualmente in atto: è atteso un aumento significativo dell’inflazione di fondo anche in Italia, con un ampio ritardo, grazie al recupero del PIL; e l’esaurirsi graduale dell’impatto del rincaro di petrolio e gas sulla variazione dei prezzi al consumo energetici calcolata sui 12 mesi, anche se i livelli delle quotazioni caleranno di poco e resteranno molto alti come ipotizzato. La dinamica salariale, seppur in rialzo, non è prevista esercitare eccessive pressioni inflazionistiche.

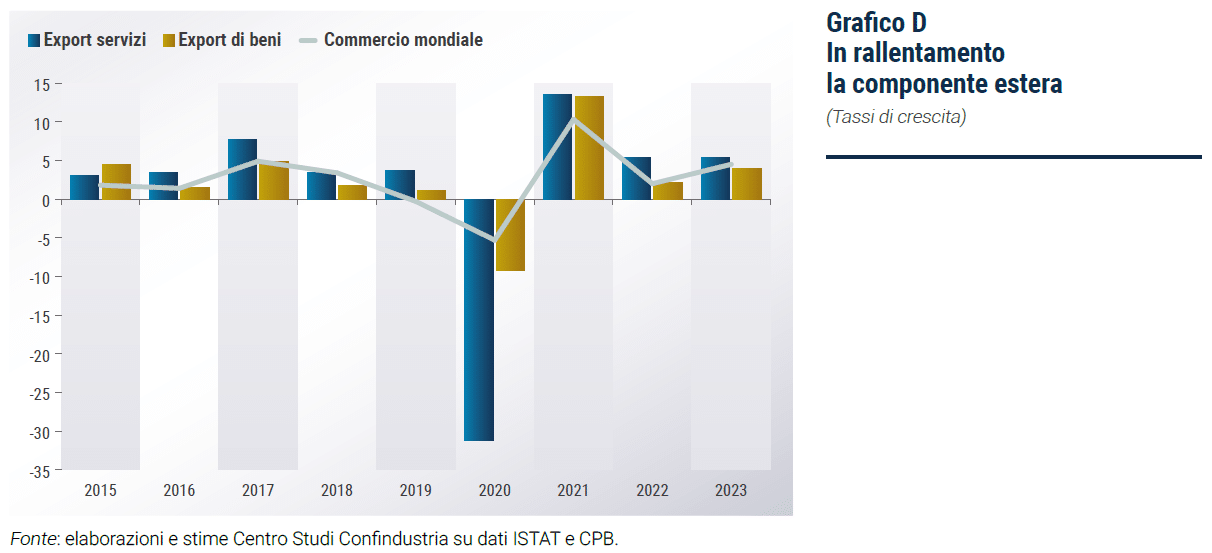

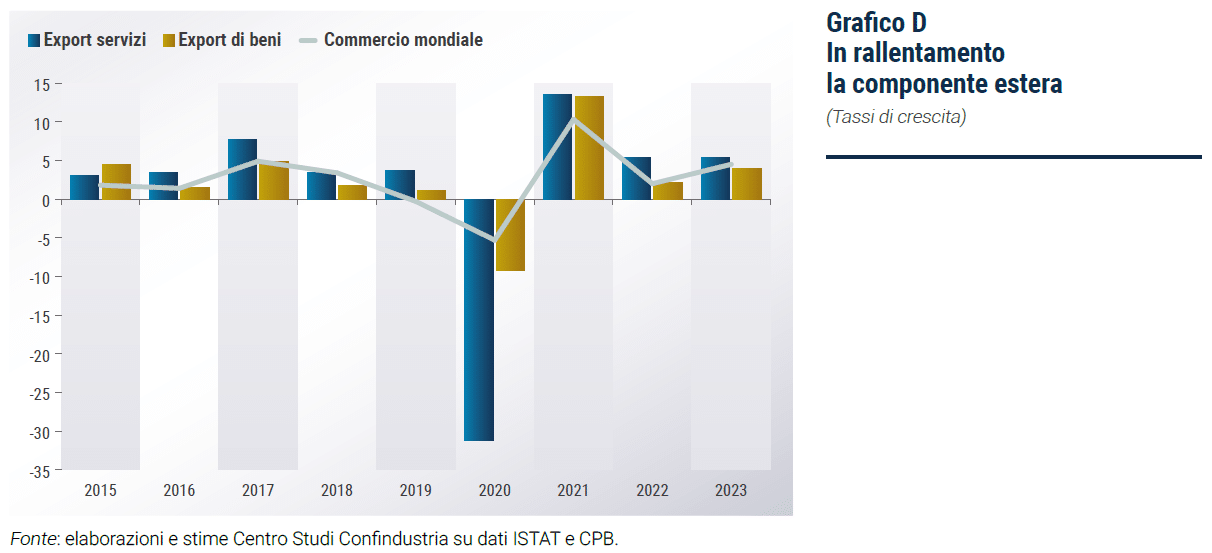

Commercio ostacolato, ma non bloccato. La situazione dell'export

Le esportazioni italiane subiranno un pesante rallentamento nel 2022 (+2,8%), dopo l’ottimo 2021. Per quest’anno, la crescita sia dell’export che dell’import viene rivista al ribasso di circa 5 punti rispetto allo scenario CSC di ottobre (Grafico D). Le esportazioni italiane di beni, previste in accelerazione nel 2023 riusciranno, comunque, nel biennio, a mantenersi in linea con il commercio mondiale. Il quale è atteso crescere di appena il 2,0% nel 2022, rivisto al ribasso di 2,5 punti rispetto al rapporto CSC di autunno, per poi rafforzarsi nel 2023.

Inoltre, l’export di servizi resta debole, a causa delle perdite registrate nei settori dei viaggi e dei trasporti. Le prospettive sono diventate più incerte, a causa del perdurare della pandemia e ora anche dei possibili effetti negativi del conflitto in Ucraina sul turismo internazionale a lungo raggio.

Le esportazioni italiane di beni, previste in accelerazione nel 2023 riusciranno, comunque, nel biennio, a mantenersi in linea con il commercio mondiale. Il quale è atteso crescere di appena il 2,0% nel 2022, rivisto al ribasso di 2,5 punti rispetto al rapporto CSC di autunno, per poi rafforzarsi nel 2023.

Inoltre, l’export di servizi resta debole, a causa delle perdite registrate nei settori dei viaggi e dei trasporti. Le prospettive sono diventate più incerte, a causa del perdurare della pandemia e ora anche dei possibili effetti negativi del conflitto in Ucraina sul turismo internazionale a lungo raggio.

Frenano i consumi...

I consumi delle famiglie italiane sono previsti in crescita di appena il +1,7% nel 2022 e di +2,1% nel 2023, proseguendo a ritmo più moderato sul sentiero di parziale recupero, ancora sotto i valori pre-Covid. Saranno trainati dall’aumento della spesa per beni durevoli. La risalita è frenata dalle molteplici criticità emerse sul finire del 2021 e nei primi mesi del 2022. La parziale recrudescenza dei contagi ha portato a un nuovo stop dei consumi nel quarto trimestre 2021, pesando sulla spesa in potere d’acquisto delle famiglie. L’affievolirsi del clima di fiducia, l’aumento dell’inflazione, in particolare il rincaro delle bollette energetiche, e il conseguente ridotto potere d’acquisto delle famiglie, giocano contro il recupero dei consumi nel 2022. I risparmi accumulati negli ultimi due anni avranno comunque un ruolo importante nel sostenere la spesa....e la crescita dell'industria

L’industria è pesantemente colpita dal caro-energia e da altri fattori. Il CSC prevede una crescita modesta dell’attività produttiva nel 2022, con un primo semestre molto difficile e una ripartenza nella seconda metà. E poi un ritmo più sostenuto nel 2023. L’andamento della produzione è stato caratterizzato da ritmi decrescenti già nel corso del 2021. Tra la fine dello scorso anno e l’inizio del 2022 gli indicatori hanno segnalato un peggioramento nell’attività industriale, determinato dalle difficoltà di approvvigionamento di materie prime e manodopera e poi dai rincari energetici. Ciò si è riflesso nella caduta dell’attività industriale a dicembre e ancor più a gennaio. I problemi legati alle pressioni sui costi e ai ritardi nelle forniture di input, accresciuti dal conflitto, continueranno a ostacolare la produzione, soprattutto nella prima metà del 2022.Minore mobilità e nuove abitudini

Nel 2021 gli spostamenti erano tornati intorno ai livelli pre-Covid, ma con una significativa eterogeneità: la mobilità verso luoghi ricreativi (bar, ristoranti, musei) è rimasta bassa. La prima metà del 2022 potrebbe vedere un nuovo rallentamento: nonostante le minori restrizioni anti-Covid, che favoriscono il recupero dei consumi nei servizi legati al tempo libero, alla ristorazione, ai viaggi, sono mutate alcune abitudini, probabilmente strutturali (es. più smart working) che penalizzano le spese fuori casa. A ciò si sommano i nuovi timori emersi con il conflitto in Ucraina e anche un maggior costo dei trasporti dovuto al caro-energia.Rischi dello scenario avverso

Il maggiore rischio, rispetto allo scenario baseline fin qui delineato, è relativo all’ipotesi principale: la durata contenuta del conflitto e dei suoi principali effetti. Il CSC ha stimato il possibile ulteriore impatto negativo sul PIL italiano in uno scenario “avverso”, nel quale il conflitto si prolungherebbe per tutto il 2022 o, quanto meno, i prezzi di gas e petrolio rimarrebbero sui livelli medi registrati nel primo mese di guerra fino alla fine dell’anno. In questo scenario, la dinamica del PIL sarebbe più bassa di 0,3% nel 2022 e di un ulteriore 0,6% nel 2023. È stato studiato anche uno scenario più “severo”, nel quale il conflitto e i suoi effetti si protraggono fino alla fine del 2023. La differenza con il precedente è quasi tutta nel secondo anno, quando i prezzi di energia e altre commodity resterebbero fermi ai livelli post-invasione: la simulazione indica, coerentemente, che l’impatto negativo addizionale sul PIL è basso nel 2022, mentre nel 2023 è tale da azzerare la crescita dell’economia. Il grado di incertezza presente nell’economia e prezzato sui mercati, soprattutto quelli finanziari, potrebbe crescere ulteriormente quest’anno. Ciò avverrebbe sulla scia del conflitto in atto e di un suo eventuale prolungarsi: questo rischio, dunque, è strettamente collegato al primo. Più incertezza potrebbe significare una ulteriore riduzione della fiducia degli investitori, delle imprese, delle famiglie, rispetto al calo già registrato negli ultimi mesi. Questo peserebbe, ancor più di quanto scontato, sulla dinamica di variabili chiave: consumi, investimenti, produzione industriale.

Compila il mio modulo online.