Non si ferma la crescita del biologico italiano. Bene export e mercato interno trainato dal fuori casa

Continua a cresce il mercato del bio italiano: a segno positivo sia il mercato interno (+9%) che l'export (+8%). Lo rilevano i dati presentati da Nomisma a Sana

Nell’ambito dell’OSSERVATORIO SANA, lo strumento promosso da BolognaFiere con il patrocinio di FederBio e AssoBio che propone il monitoraggio dei numeri chiave della filiera biologica, dalla produzione fino alle dimensioni del mercato, Nomisma ha come ogni anno presentato le ultime stime sul mercato interno del biologico, i risultati di una survey sul consumatore italiano e un’indagine su 254 imprese alimentari e vitivinicole italiane condotta nell’ambito di ITA.BIO, la piattaforma online di dati e informazioni per l’internazionalizzazione del biologico Made in Italy curata da Nomisma e promossa da ICE Agenzia e FederBio.

Dai dati raccolti emerge che la crescita del biologico italiano non si arresta. Lo confermano i dati su superfici agricole, operatori ed export. Positive anche le performance del mercato interno, grazie al traino dei consumi fuori casa (ristorazione commerciale e collettiva segnano un +18% sul 2022) ma anche di una ripresa a valore dei consumi domestici (+7% anno terminante luglio 2023 rispetto all’anno precedente), certamente spinta dalle dinamiche inflattive data la lieve flessione riportata a volume in distribuzione moderna.

IL MERCATO INTERNO

SUPERFICI E OPERATORI

L’Italia, con oltre 2,3 milioni di ettari e la più alta percentuale di superfici bio sul totale (19% contro una media europea ferma al 12%), è ormai vicina target del 25% di superfici investite a bio, previsto dalla Strategia Farm to Fork per il 2030.

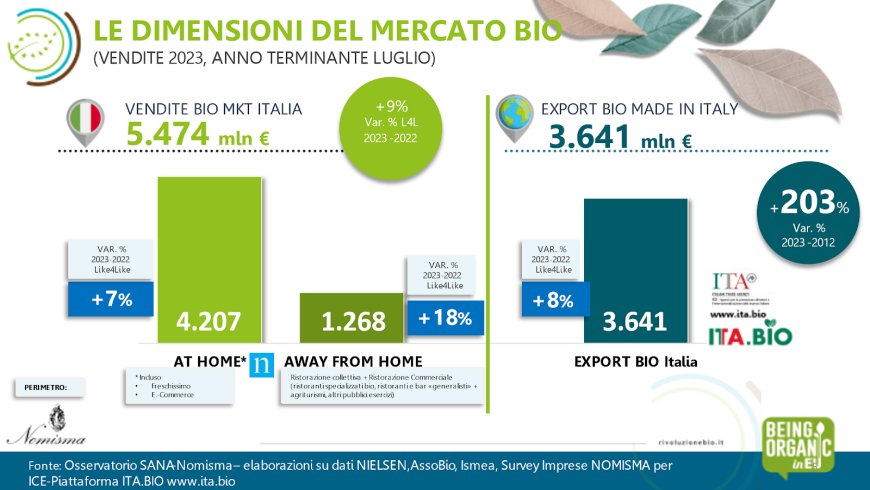

LE DIMENSIONI DEL MERCATO BIO IN ITALIA

Nel 2022[1] le vendite alimentari bio nel mercato interno (consumi domestici e consumi fuori casa) hanno superato i 5 miliardi di euro e rappresentano il 4% delle vendite al dettaglio biologiche mondiali. A trainare la crescita del mercato anche per quest’anno sono i consumi fuori casa che sfiorano 1,3 miliardi di euro, segnando una crescita del +18% rispetto al 2022 legata al balzo in avanti dei prezzi più che all’aumentare delle occasioni di consumo. Fondamentale però è la ripresa dei consumi domestici che, dopo la leggera flessione dello scorso anno (-0,8% a valore rispetto al 2021), registrano una variazione del +7%. Anche in questo caso la crescita è da collegare soprattutto alla spinta inflazionistica dell’ultimo anno, confermata dal calo dei volumi in Grande Distribuzione (-3% le confezioni di prodotti bio vendute rispetto allo stesso periodo del 2022).

[1] Considerando come ultimo periodo di riferimento l’anno terminante a luglio 2023 e a parità di perimetro rispetto all’anno

precedente

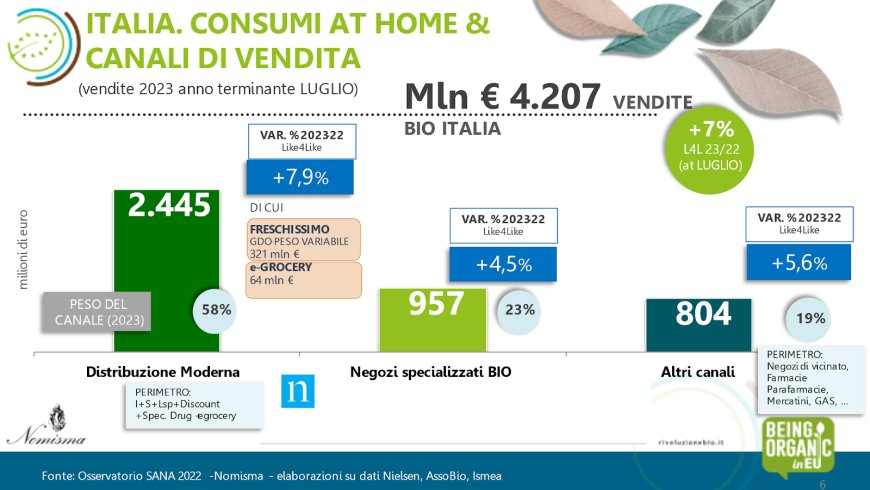

La Distribuzione Moderna rimane il primo canale per gli acquisti di biologico degli italiani, pesando per il 58% del totale delle vendite legate ai consumi domestici degli italiani. Nel 2023 le vendite di biologico nel canale si attestano a 2,4 miliardi di euro (+8% rispetto al 2022). (fonte: Nielsen IQ – dati Anno terminante luglio 2023 perimetro omnichannel) [2].

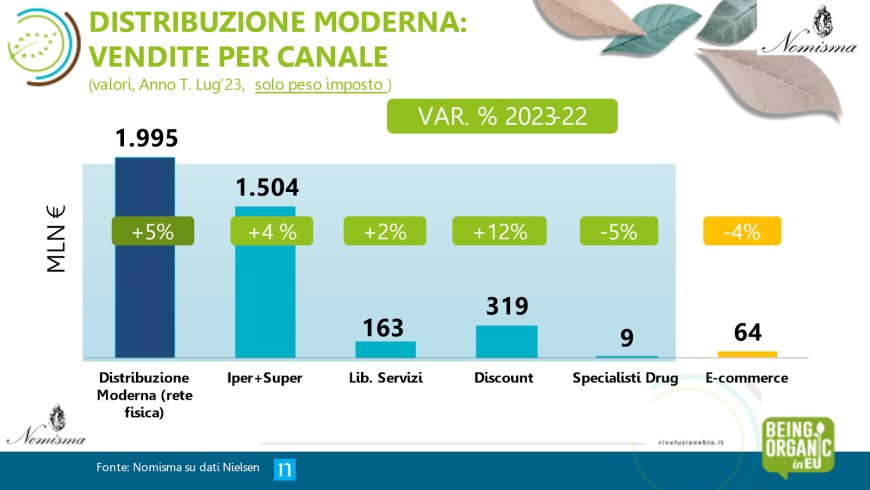

Iper e supermercati sono il canale che, all’interno della Distribuzione Moderna, veicola la maggior parte delle vendite bio: superano 1,5 miliardi di euro a luglio 2023 (perimetro: prodotto confezionato a peso imposto – periodo: Anno Terminante Luglio 2023; Fonte: NielsenIQ), segnando un +4% rispetto allo scorso anno. Al secondo posto per dimensioni i Discount, con vendite di biologico pari a 319 milioni di euro, in crescita del +12% rispetto all’anno precedente (AT Luglio). Al terzo posto, invece, i Liberi Servizi con vendite per 163 milioni (+2% Anno Terminante Luglio).

[2 ]Tale valore comprende le vendite a peso imposto realizzate da Iper, Supermercati, Discount, Specialisti Drug, Liberi Servizio, eCommerce a cui si aggiungono le vendite di prodotti freschissimi a peso variabile realizzate (sulla rete fisica).

BIO CONSUMER BASE

I risultati della consumer survey Nomisma su 1.000 responsabili degli acquisti alimentari italiani hanno mostrato come la consumer base di prodotti bio sia rimasta costante rispetto allo scorso anno (89% della popolazione 18-65 anni ha acquistato consapevolmente almeno un prodotto alimentare bio nell’ultimo anno) Chi acquista bio sceglie principalmente in base all’origine: il 29% seleziona prodotti bio 100% italiani, un ulteriore 17% quelli di origine locale/km 0 e l’11% cerca l’ulteriore presenza del marchio DOP/IGP. Anche la marca gioca da sempre un ruolo fondamentale nella scelta dei prodotti bio da mettere nel carrello (8% preferisce la marca industriale e il 7% la marca del supermercato).

BIO E SOSTENIBILITÀ

Ma perché il consumatore acquista prodotti bio? Innanzitutto perché li ritiene più sicuri per la salute rispetto a un prodotto convenzionale (27%), ma anche perché sono sostenibili (il 23% li ritiene più rispettosi dell’ambiente, il 10% del benessere animale e un ulteriore 10% fa riferimento alla sostenibilità sociale e intende sostenere i piccoli produttori)

Il framework delle scelte di consumo conferma l’interesse nei confronti della sostenibilità per i prodotti agroalimentari: il consumatore da un lato è preoccupato per l’emergenza ambientale e i cambiamenti climatici (il 78% gli italiani ritiene che la situazione sia critica), dall’altro valuta la sostenibilità di un prodotto attraverso la provenienza, ricercando prodotti italiani e locali (51% utilizza tale elemento come criterio) o le caratteristiche del packaging (50%). A questi fattori si affiancano anche valutazioni collegate alla presenza di certificazioni bio/equo solidali che consentono l’identificazione della sostenibilità di un prodotto (26% dei consumatori), a cui però si affianca anche una quota elevata di consumatori (25%) che si affida a diciture genericamente green riportate in etichetta. Il 40% risulta confuso dalla presenza di molti green claim presenti in etichetta che non permettono di capire se un prodotto alimentare l’effettivo profilo di sostenibilità di un prodotto, tanto che il 39% fa fatica a capire quale caratteristica o aspetto sia più determinante di altri nel definire la sostenibilità ambientale di un prodotto. Tutti dati a conferma dell’importanza della proposta di Direttiva Green Claims della Commissione Europea volta a combattere le pratiche di greenwashing e a regolare in modo chiaro tutte le autodichiarazioni volontarie riguardanti gli impatti, gli aspetti o le prestazioni ambientali di un prodotto, con la richiesta alle aziende di fornire prove scientifiche sulla veridicità delle dichiarazioni green, prendendo in esame l’intero ciclo di vita del prodotto.

LEVE PER MANTENERE IL POSIZIONAMENTO DEL BIO SUL MERCATO INTERNO: OFFERTA, COMUNICAZIONE E AWAY FROM HOME

Se si analizza il livello di soddisfazione per l’offerta di prodotti bio, emergono aree di miglioramento soprattutto per quanto riguarda la categoria dei prodotti BIO gourmet/premium (linee di prodotti di alta qualità con prezzi più alti), quella dei prodotti BIO pronti da mangiare/ready to eat e, in generale, la presenza di offerte/promozioni (insoddisfacente per il 28% dei consumatori).

Migliorabile anche l’offerta nel canale fuori casa: ad oggi circa 7 italiani su 10 hanno consumato pasti con alimenti/bevande biologiche o ingredienti biologici fuori casa presso ristoranti, trattorie, bar, mense ma più della metà delle famiglie (56%) vorrebbe trovare più piatti/ricette bio nelle mense ospedaliere, mense aziendali (56%), scolastiche (52%), ma anche bar (47%) e ristoranti (33%).

L’importanza di promuovere efficaci azioni di informazione verso i consumatori con l’obiettivo di rafforzare conoscenze e consapevolezza sui valori del biologico e sulle garanzie sottostanti la certificazione è un aspetto determinante per l’affermazione ulteriore del settore. Così come il consolidare il posizionamento distintivo del bio come modello agricolo in grado di rafforzare la transizione ecologica e contrastare il progressivo cambiamento climatico.

Ben 9 consumatori su 10 non hanno sufficienti informazioni o vorrebbero saperne di più riguardo le innovazioni e le tecnologie impiegate nel bio, sui controlli a cui sono sottoposti i prodotti biologici e sul contributo del metodo biologico alla sostenibilità. Gli italiani mostrano di avere le idee molto chiare sulle indicazioni che vorrebbero ricevere: il 55% chiede ulteriori dettagli sulla distintività del biologico rispetto al convenzionale, il 54% vuole saperne di più sui benefici apportati dal bio a dieta e salute e la stessa percentuale ricerca maggiori informazioni sulla tracciabilità dei prodotti bio.

Un ulteriore punto fermo per mantenere il posizionamento del bio sul mercato interno ed estero, è la garanzia della provenienza italiana delle materie prime. Per 2 italiani su 3 è importante trovare prodotti alimentari (cibo e bevande) biologici con materie prime 100% Made in Italy, la gran parte degli user bio inoltre riterrebbe utile che i prodotti BIO avessero un logo che certifichi la provenienza italiana delle materie prime con cui sono fatti. Il 75% degli italiani quindi sarebbe favorevole all’introduzione di un marchio “Bio Made in Italy” poiché rappresenterebbe una garanzia aggiuntiva importante sull’origine dei prodotti bio acquistati.

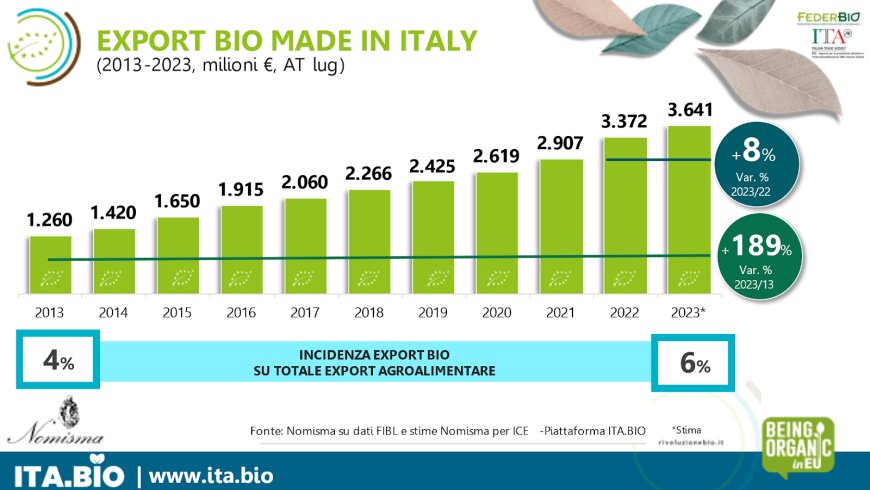

L’EXPORT

Positiva anche quest’anno la performance dell’export di prodotti agroalimentari italiani bio che raggiunge i 3,6 miliardi di euro nel 2023, segnando una crescita del +8% (anno terminante luglio) rispetto all’anno precedente. Nonostante si registri una crescita più contenuta rispetto allo scorso anno, comunque in linea con l’export agroalimentare nel complesso, il riconoscimento per il bio Made in Italy sui mercati internazionali risulta rafforzato dall’evoluzione di lungo periodo (+189% rispetto al 2013) e dal crescente ruolo del bio sul paniere dei prodotti Made in Italy esportati (il peso nel 2023 ha raggiunto oggi il 6% a fronte del 4% registrato dieci anni fa).

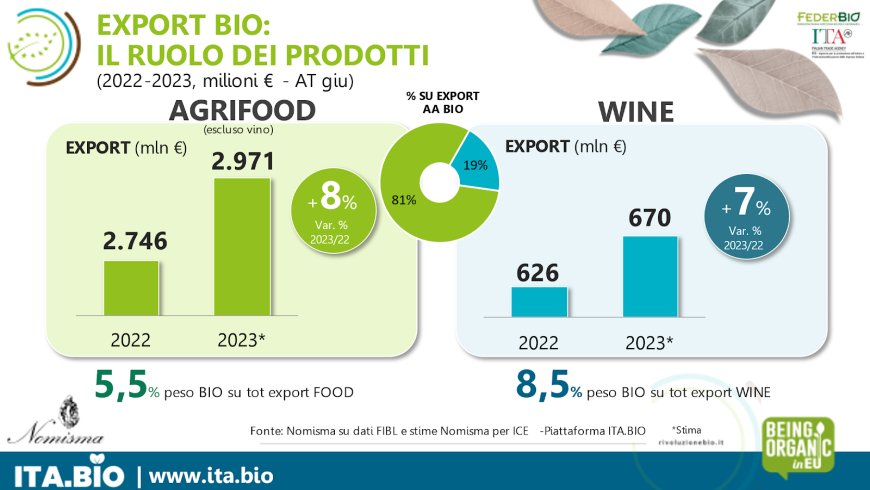

RUOLO DI FOOD E WINE NELL’EXPORT BIO MADE IN ITALY

La gran parte delle esportazioni bio (81% del totale) riguarda i prodotti agroalimentari, per un valore di 2,9 miliardi di euro nel 2023. Il vino pesa per il restante 19% dell’export bio, una quota ben maggiore di quanto si registra considerando l’export agroalimentare italiano in generale (dove l’incidenza del wine si ferma al 12%). In termini assoluti sono 626 milioni di euro di vino bio Made in Italy venduto sui mercati internazionali, +8% rispetto al 2022 - con peso del vino bio sul totale dell’export vitivinicolo italiano che sfiora il 9%.

MERCATI DI DESTINAZIONE

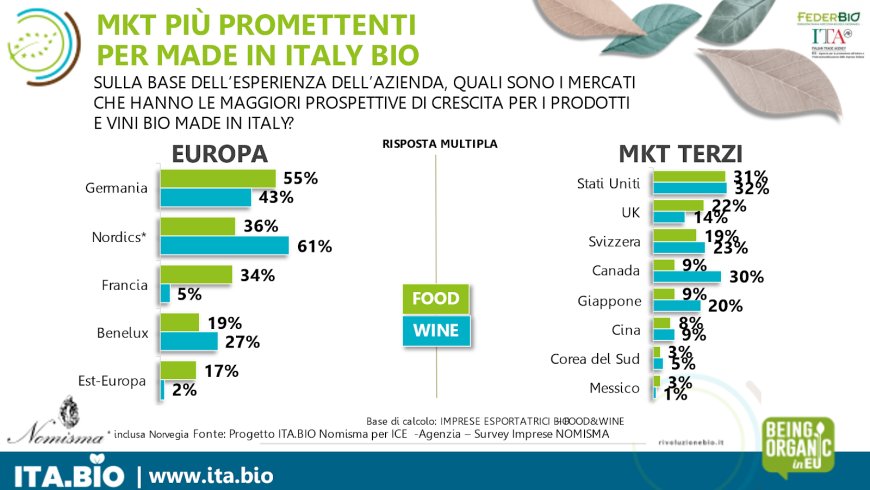

Per quanto riguarda i mercati presidiati, dall’indagine è emerso come le principali destinazioni in Europa per food italiano BIO siano la Germania (indicata nel complesso dal 69% delle aziende) e a seguire Francia (53%) e Benelux (39%). Per il vino a guidare è ancora il mercato tedesco (66%), seguito dai Paesi Scandinavi e dal Benelux (entrambi segnalati dal 52% come principali Paesi di destinazione). Al di fuori dei confini comunitari la fanno da padrone Stati Uniti, Svizzera e Regno Unito.

Secondo le imprese, i Paesi più promettenti per le esportazioni di prodotti bio nel prossimo triennio saranno Germania (55%), Nordics (36%) e Stati Uniti (31%) per il food. Nel caso del vino le imprese punteranno soprattutto su Nordics (61%), Germania (43%), Stati Uniti (32%) e Canada (30%).

BIO ITALIANO ALL’ESTERO: QUALI PROSPETTIVE?

Le aziende bio italiane dimostrano dunque la loro resilienza, nonostante un contesto fortemente condizionato da scenario inflattivo, emergenze energetiche e climatiche.

Per gran parte delle aziende (il 74%) infatti l’aumento del costo delle materie prime e dell’energia sono state le principali criticità da affrontare negli ultimi 6-12 mesi, seguite dalla riduzione della domanda di prodotti bio (riscontrata da un terzo delle aziende) ma le previsioni per il futuro sull’export bio italiano sono positive (anche più caute rispetto a quelle dello scorso anno). Nello specifico, il 38% delle aziende prevede di aumentare nei prossimi 12 mesi il fatturato realizzato sui mercati internazionali, quota che sale al 61% con riferimento al vino. Più timide le proiezioni riguardo al mercato interno, soprattutto da parte delle aziende del food. Nel wine, invece, ben 1 azienda su 2 prevede in Italia una crescita del fatturato nel fuori casa e 1 su 3 scommette sullo specializzato (enoteche, wine shop..). Meno entusiasmo sulla GDO sia da parte delle aziende del vino che del food.

“L’interesse del consumatore per il biologico è confermato, ma l’attuale contesto economico, i consumi in forte revisione per lo scenario inflattivo e gli stili di vita e alimentari in continuo mutamento – aggiunge Silvia Zucconi, Chief Operating Officer NOMISMA - rappresentano fattori di condizionamento del mercato – dove la crescita a valore è confermata ma a fronte però di un rallentamento dei volumi venduti. Fondamentale dunque promuovere efficaci azioni di informazione verso i consumatori con l’obiettivo di rafforzare

conoscenze e consapevolezza sui valori del biologico e sulle garanzie sottostanti la certificazione. In questa logica determinanti le opportunità legate alle iniziative del Piano di Azione Nazionale per l’agricoltura biologica a partire soprattutto dalla scuola e coinvolgimento delle nuove generazioni rappresentano oggi più che mai i pilastri per porre le basi di una corretta educazione alimentare. Fondamentale inoltre sgombrare il campo da elementi confusori relativi al profilo della sostenibilità ambientale di un prodotto; il 40% dei consumatori è confuso dalla presenza di green claims, favorendo attività informative sul punto vendita che per il 92% dei consumatori rappresentano un elemento molto efficace per comprendere le caratteristiche di sostenibilità ambientale del prodotto biologico.”

“L’Italia si conferma top exporter di prodotti agroalimentari BIO in Europa. Qualità dei prodotti, apprezzamento dei consumatori per il Made in Italy e sistema di tracciabilità garantito dal marchio bio – dichiara Evita Gandini, Head of Market Insight NOMISMA - sono stati i principali fattori di successo secondo le nostre imprese. L’intera filiera necessità però di sostegno in questo momento di grande criticità che vede un aumento vertiginoso dei costi dell’energia e delle materie prime (oltre l’80% delle aziende segnala questo come ostacolo principale da affrontare nei prossimi 6-12 mesi). In tale contesto resta fondamentale la collaborazione fra ICE Agenzia, FederBio e Nomisma attraverso la piattaforma ITA.Bio a supporto dell’internazionalizzazione delle imprese bio italiane .”

Horecanews.it informa ogni giorno i propri lettori su notizie, indagini e ricerche legate alla ristorazione, piatti tipici, ingredienti, ricette, consigli e iniziative degli chef e barman, eventi Horeca e Foodservice, con il coinvolgimento e la collaborazione delle aziende e dei protagonisti che fanno parte dei settori pasticceria, gelateria, pizzeria, caffè, ospitalità, food e beverage, mixology e cocktail, food delivery, offerte di lavoro, marketing, premi e riconoscimenti, distribuzione Horeca, Catering, retail e tanto altro!