Fuori casa. Una panoramica di dati e trend di consumo nell'indagine Formind

Il Formind Observatory Consumer al mese di marzo 2023 ci fornisce una panoramica sui principali dati del fuori casa rilevati nel confronto del primo trimestre 2023 con lo scorso anno e con i dati 2019. Un'analisi che ci permette di comprendere l'evoluzione dei consumi, dati alla mano.

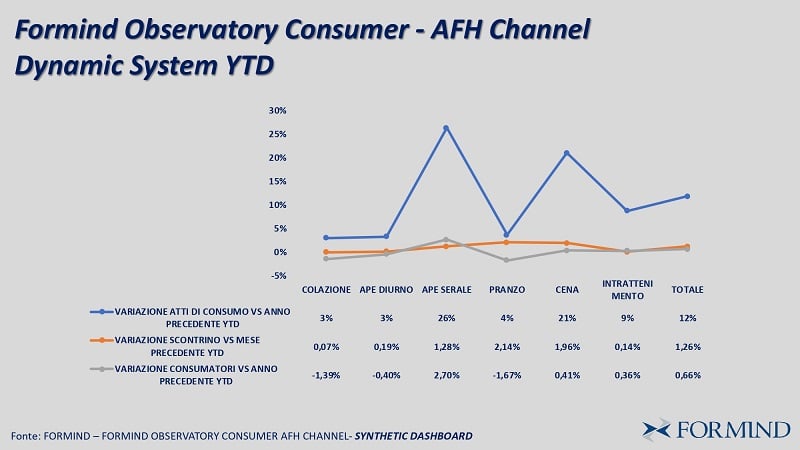

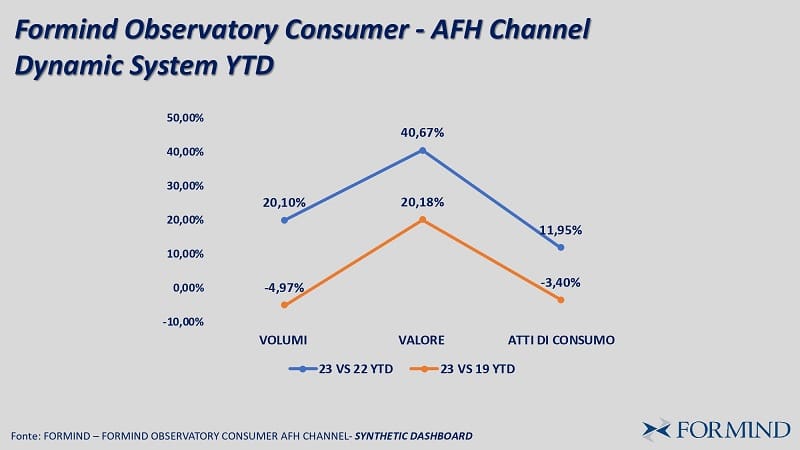

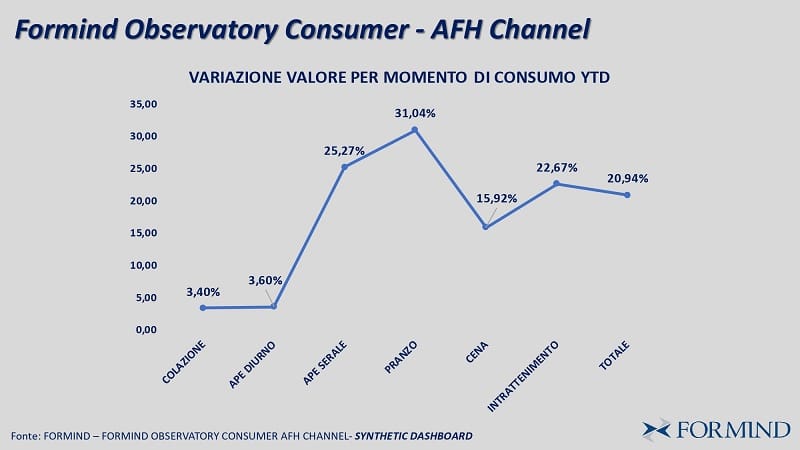

Il primo trimestre del 2023 vede i consumi in ripresa, con una tipologia di consumatore che recupera circa 12 punti in termini di atti di acquisto rispetto al 2022, laddove la crescita è maggiore nell’aperitivo serale e nella cena.

Il primo trimestre del 2023 vede i consumi in ripresa, con una tipologia di consumatore che recupera circa 12 punti in termini di atti di acquisto rispetto al 2022, laddove la crescita è maggiore nell’aperitivo serale e nella cena.

Continua la crescita dei prezzi, con uno scontrino medio che nel trimestre cresce dell’1,26%, con punte più elevate nel pranzo e nella cena, confermando come la ristorazione sia il canale dove gli aumenti registrati sono maggiormente elevati.

Cresce la numerica dei consumatori che ha frequentato il canale nel trimestre, ancora una volta l’aperitivo serale emerge come il momento di consumo maggiormente attrattivo.

Una riflessione va fatta sulla pausa pranzo, che nel trimestre perde consumatori rispetto all’anno precedente, questo nonostante una riduzione numerica degli smart worker, a cui però fa da contraltare un numero maggiore di giornate lavorate da casa. Questo dato richiede una considerazione che, se confermata nel prossimo periodo, farebbe emergere una minor propensione degli italiani verso il momento di consumo del pranzo, che è anche tra i più onerosi per il consumatore. Quindi, a pesare sui nuovi trend del pranzo non è solo lo smart working, ma anche una rimodulazione dei consumi che dipende da una maggiore attenzione alla spesa da parte degli italiani.

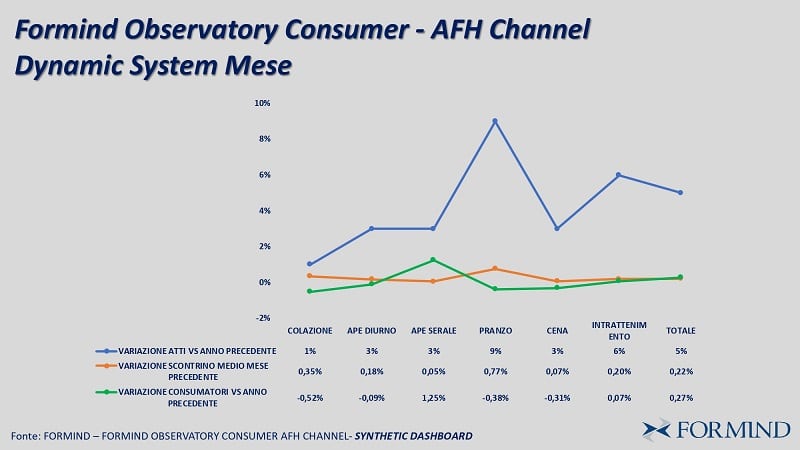

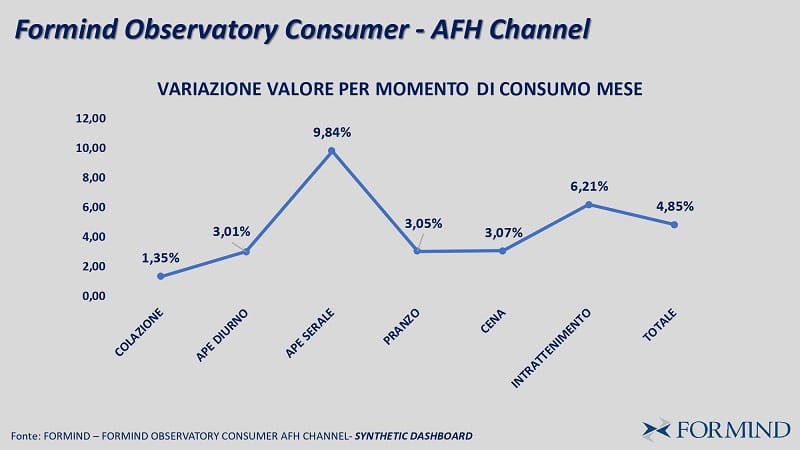

Se guardiamo l’andamento della pausa pranzo nel mese di marzo, tuttavia vediamo un’impennata degli atti che nel trimestre non emerge. Altra considerazione, che esprime la rimodulazione posta attualmente in atto, è la relativa staticità del momento di consumo della colazione e dell’aperitivo diurno, che sia sul trimestre che nel mese di marzo viaggiano più lentamente rispetto agli altri momenti di consumo.

Se guardiamo l’andamento della pausa pranzo nel mese di marzo, tuttavia vediamo un’impennata degli atti che nel trimestre non emerge. Altra considerazione, che esprime la rimodulazione posta attualmente in atto, è la relativa staticità del momento di consumo della colazione e dell’aperitivo diurno, che sia sul trimestre che nel mese di marzo viaggiano più lentamente rispetto agli altri momenti di consumo.

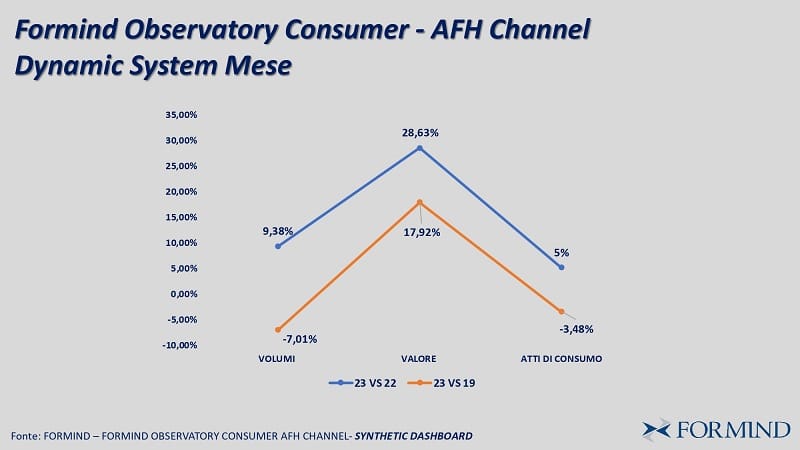

Per la colazione va fatta un'ulteriore riflessione. Infatti, se la colazione al bancone soffre, quella al tavolo o nel break viaggia con maggior brio e soddisfazione, anche in rapporto al valore dello scontrino. Gli atti di consumo sia pure in crescita nel 2023 rispetto all'anno precedente, si mantengono sia nel trimestre che nel mese di marzo in negativo rispetto al 2019, con un mercato 2023 sull'anno precedente che cresce a valore netto di quasi 20 punti.

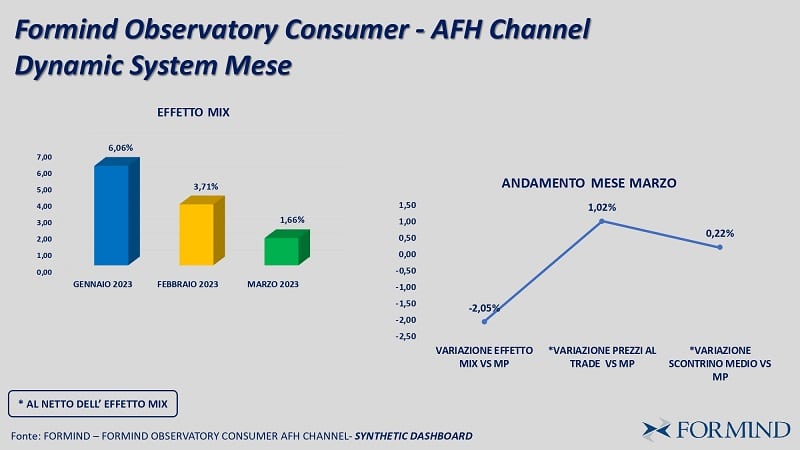

L’effetto mix risente della diversa tipologia di punti vendita aperti nel 2023 rispetto al trimestre 2022 che, seppure in flessione, nel mese sul trimestre vale 3,44 punti. Nel confronto tra prezzi agli esercenti e al consumatore, l’asticella supera i 17 punti e tutto l’aumento viene riversato al consumo.

L’effetto mix risente della diversa tipologia di punti vendita aperti nel 2023 rispetto al trimestre 2022 che, seppure in flessione, nel mese sul trimestre vale 3,44 punti. Nel confronto tra prezzi agli esercenti e al consumatore, l’asticella supera i 17 punti e tutto l’aumento viene riversato al consumo.

Il valore del mercato cresce nel trimestre di quasi 21 punti, con un picco del 31% proprio nel pranzo (probabile concausa della perdita di consumatori). Viceversa, l’aperitivo serale con il 25% di crescita a valore si conferma best performer, seguito dal mondo del notturno, e dalla cena, stabili colazione e aperitivo diurno.

Andando oltre la dashboard e calandoci nel dettaglio del level 1 e 2 del Formind Observatory Consumer, leggiamo nel trimestre una crescita dello scontrino medio, con picchi del 3,23% nell’aperitivo serale e del 2,97% nella cena. Nell’aperitivo serale i consumatori 16-24 e 25-38 anni sono i top spender, rispettivamente con + 3,78% e + 5,28%. Nella cena, il cluster top spender è rappresentato dalla fascia d'età 39-50 con +3,81%. Il cluster 51-65 è top spender nel pranzo con +3,66%. Il cluster 65-75 è abbastanza uniforme, ma anche questo ha il suo picco di scontrino nell’aperitivo serale. Colazione e aperitivo diurno sono stabili se si guarda lo scontrino e questo è un ulteriore segno della rimodulazione della domanda al consumo.

Andando oltre la dashboard e calandoci nel dettaglio del level 1 e 2 del Formind Observatory Consumer, leggiamo nel trimestre una crescita dello scontrino medio, con picchi del 3,23% nell’aperitivo serale e del 2,97% nella cena. Nell’aperitivo serale i consumatori 16-24 e 25-38 anni sono i top spender, rispettivamente con + 3,78% e + 5,28%. Nella cena, il cluster top spender è rappresentato dalla fascia d'età 39-50 con +3,81%. Il cluster 51-65 è top spender nel pranzo con +3,66%. Il cluster 65-75 è abbastanza uniforme, ma anche questo ha il suo picco di scontrino nell’aperitivo serale. Colazione e aperitivo diurno sono stabili se si guarda lo scontrino e questo è un ulteriore segno della rimodulazione della domanda al consumo.

In termini di punti di consumo, le pizzerie rallentano sul 2022 di -1,22%, ma crescono decisamente sul 2019 di +26,80%. Bene gli altri punti vendita rispetto al 2022, ma ancora tutti in negativo se confrontati con il 2019. Se si osserva con attenzione il bar, la crescita sul 2022 è di +39,56% ma rispetto al 2019 la situazione si capovolge registrando -35,87%. Si scorge così un altro segnale di criticità sia per un trend di consumo ormai diverso sia per un punto vendita che, laddove non evolve, va incontro a maggiori difficoltà (dato confermato più avanti dal delta chiusure). Anche i pub come le pizzerie, seppure in misura minore, hanno recuperato sul 2019 e realizzano una best performance anche in confronto al 2022 (ulteriore conferma della rimodulazione in atto).

In termini di punti di consumo, le pizzerie rallentano sul 2022 di -1,22%, ma crescono decisamente sul 2019 di +26,80%. Bene gli altri punti vendita rispetto al 2022, ma ancora tutti in negativo se confrontati con il 2019. Se si osserva con attenzione il bar, la crescita sul 2022 è di +39,56% ma rispetto al 2019 la situazione si capovolge registrando -35,87%. Si scorge così un altro segnale di criticità sia per un trend di consumo ormai diverso sia per un punto vendita che, laddove non evolve, va incontro a maggiori difficoltà (dato confermato più avanti dal delta chiusure). Anche i pub come le pizzerie, seppure in misura minore, hanno recuperato sul 2019 e realizzano una best performance anche in confronto al 2022 (ulteriore conferma della rimodulazione in atto).

Infine, nel confronto con la numerica dei punti vendita registrati al 2019, Formind rileva un -6,62% dato puntuale a dicembre 2022 rispetto al dicembre 2019, vale a dire circa 24.000 punti vendita in meno. Il segmento che perde di più è proprio quello dei bar, che registra una perdita del -12,7%, con circa 20.000 attività chiuse.